Carta IEDI

Complicações revigoradas

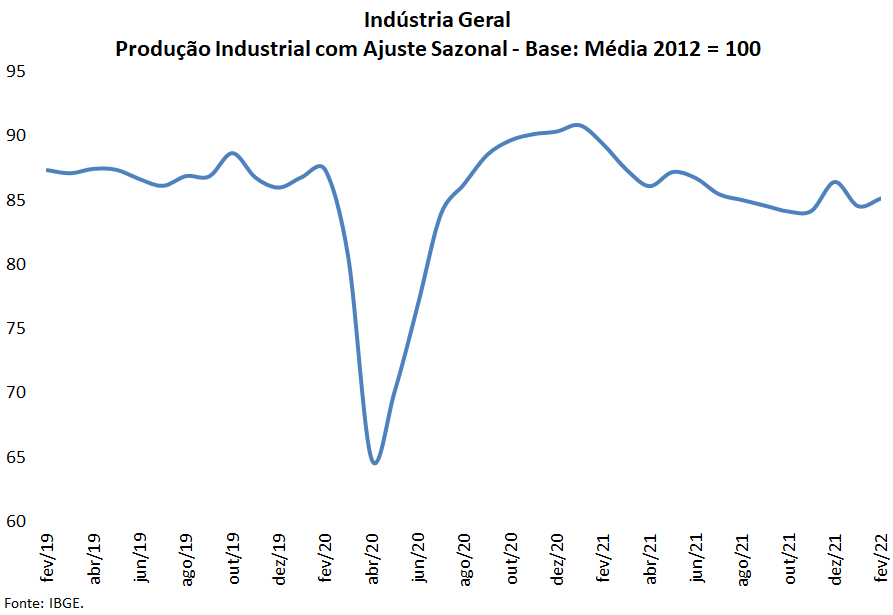

Depois de uma fase de forte volatilidade na virada de 2021 para 2022, em fevereiro deste ano a indústria registrou +0,7% ante o mês anterior e já descontados os efeitos sazonais. Foi um desempenho certamente favorável, em comparação com a sucessão de declínios que marcou o ano passado, mas ainda assim é insuficiente. A produção industrial se manteve em níveis inferiores ao pré-pandemia.

Além disso, de fev/22 até o presente momento, as complicações se agravaram com os impactos econômicos da guerra na Ucrânia, adiando a normalização das cadeias produtivas, elevando custos e pressionando a inflação. Como resultado, a avaliação dos empresários industriais sobre as condições correntes de seus mercados se degradou em mar/22 e, de acordo tanto com o indicador da CNI como o da FGV, entrou novamente em uma região de pessimismo.

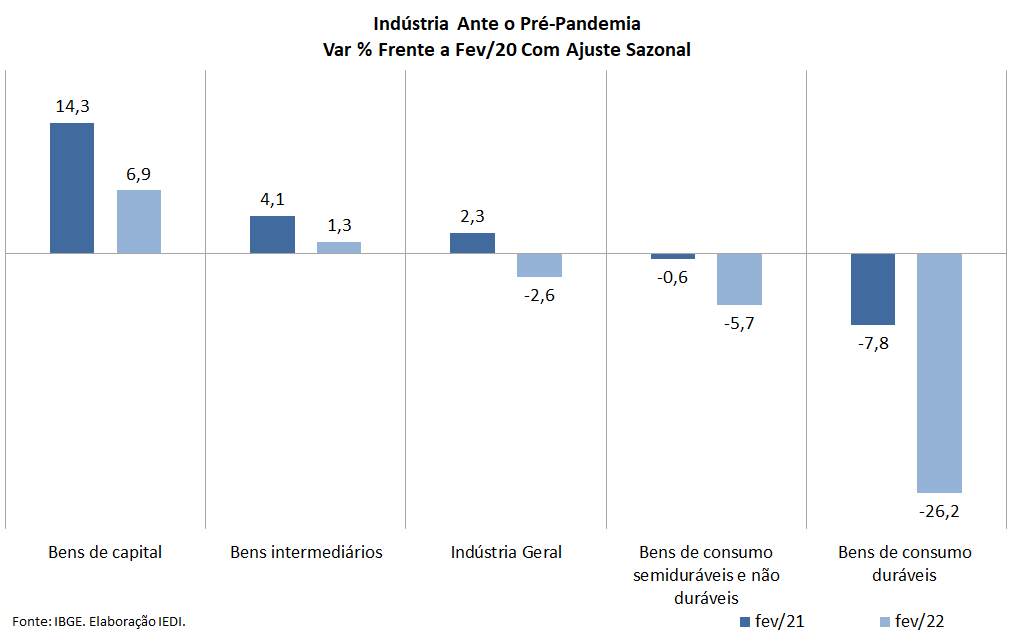

A despeito do último aumento de produção, a indústria ficou 2,6% abaixo do nível de produção pré-pandemia, isto é, de fev/20. O último resultado também foi positivo para 61,5% do total dos 26 ramos industriais acompanhados pelo IBGE, mas ainda assim 69% deles seguiram aquém do pré-pandemia. Ou seja, não são casos isolados que estão retendo o progresso da atividade industrial.

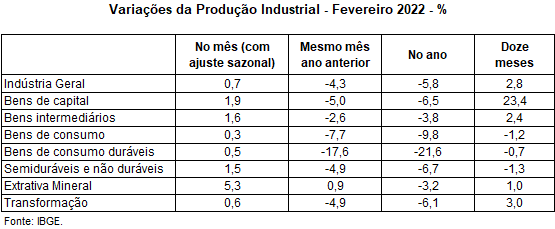

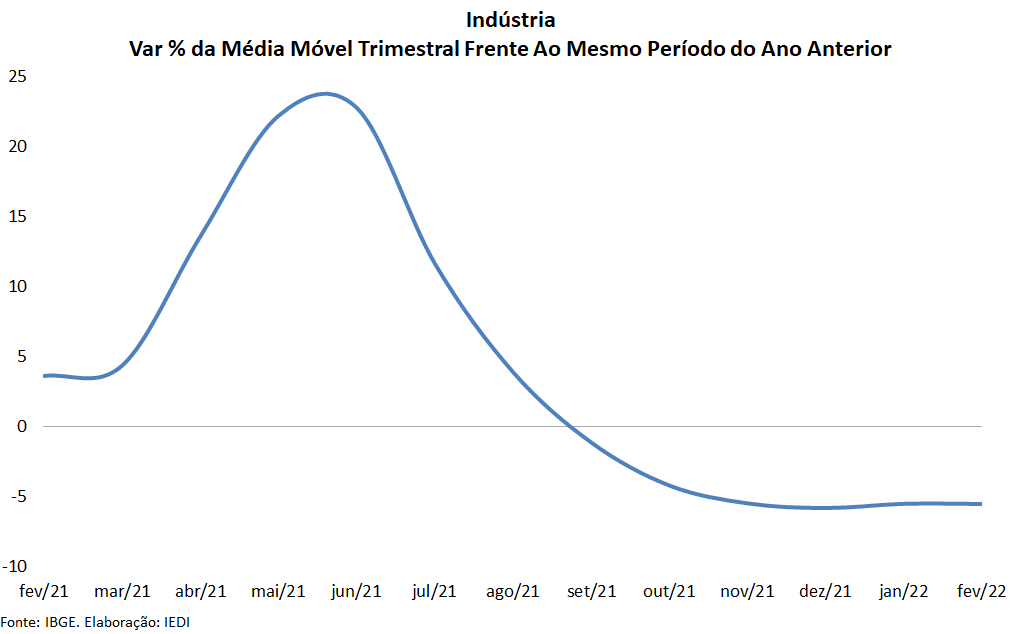

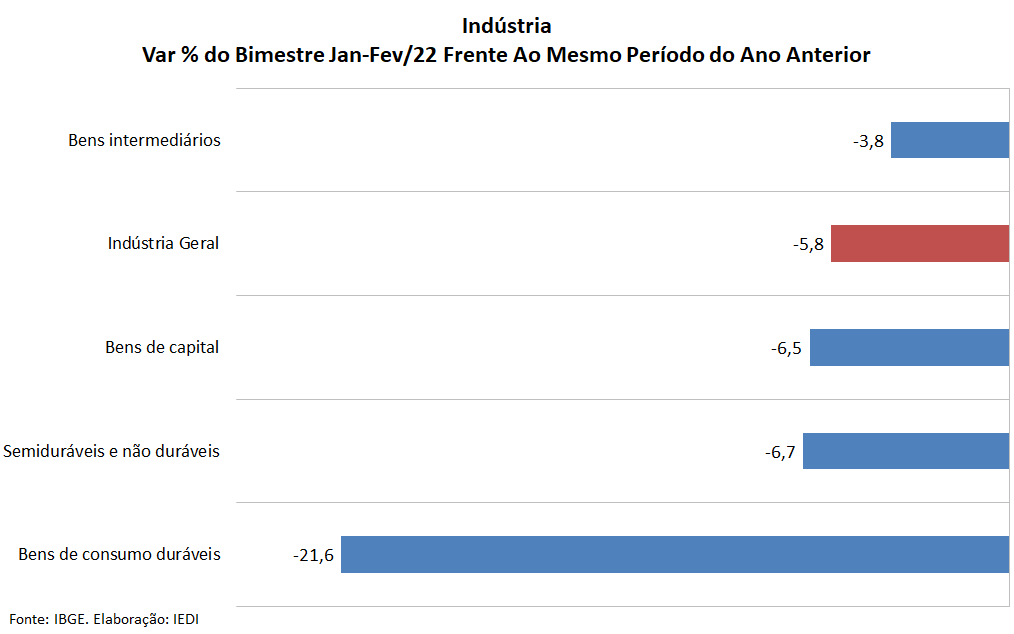

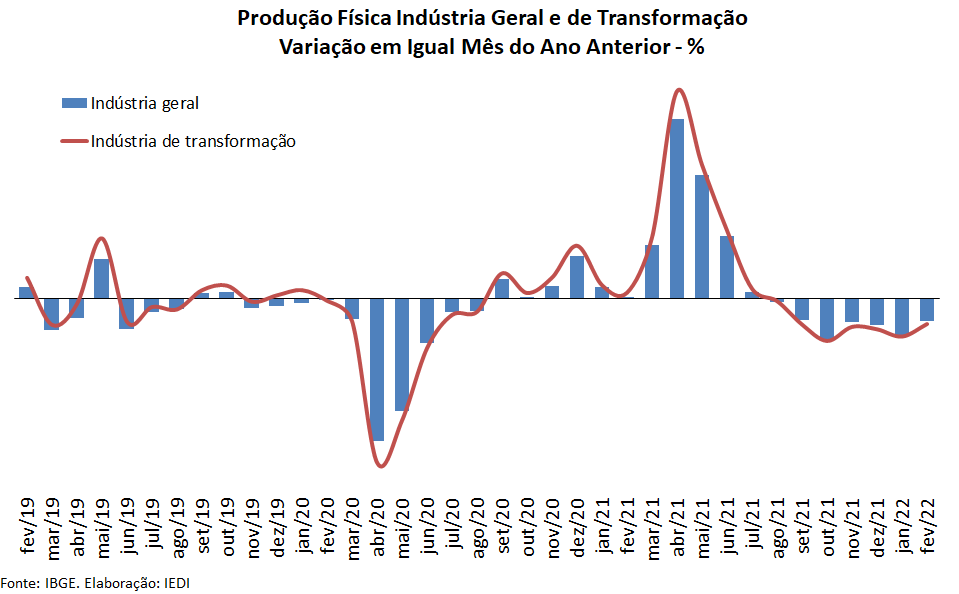

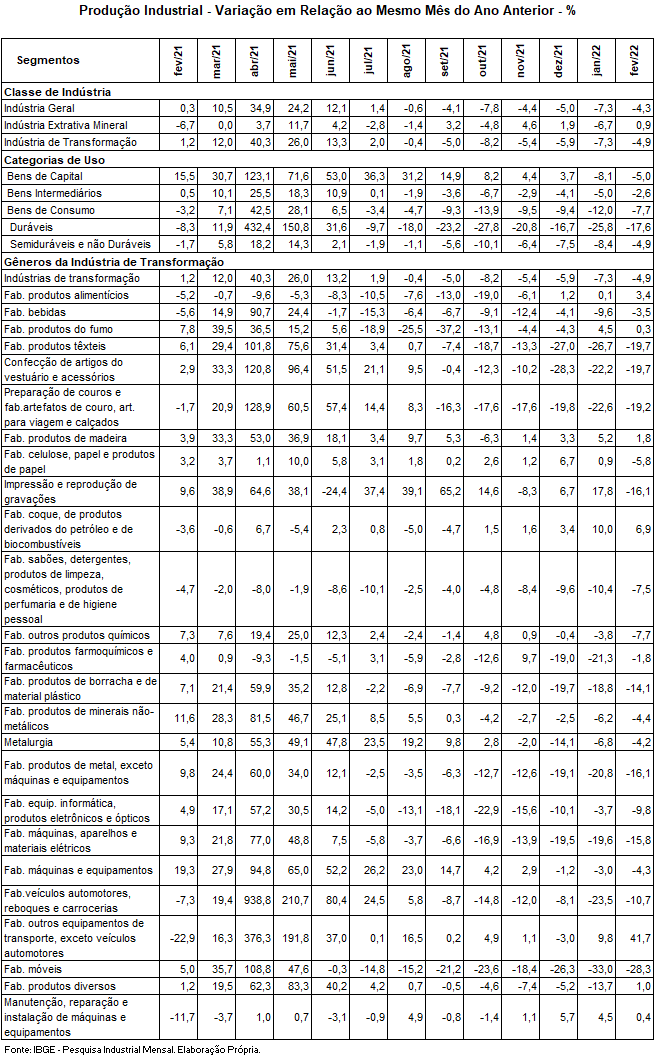

Em comparação com um ano atrás, há ainda menos dúvida sobre a involução recente. Segue sendo difícil crescer. Já são sete meses consecutivos de declínio, isto é, desde quando se esgotou o efeito estatístico favorável derivado de bases baixas de comparação. A queda de fev/22 ante fev/21 foi de -4,3%, produzida por perdas na produção de todos os macrossetores industriais. No primeiro bimestre do ano, o resultado é de -5,8%.

Bens de consumo duráveis continuaram caindo em ritmo acelerado: -17,6% em fev/22 e -21,6% no 1º bim/22 ante o mesmo período do ano anterior. Há sete meses apresenta quedas de dois dígitos nesta comparação. Praticamente todos os grupos de bens de consumo duráveis tiveram perdas expressivas em jan-fev/22: -24,2% em automóveis, -23,7% em eletrodomésticos e -39,6% em móveis, por exemplo.

Já o macrossetor de bens de capital, parece ter deixado de ser exceção e entrou em fase de recuos persistentes, acumulando -6,5% no 1º bim/22. Dois grupos de produtos puxam o desempenho para baixo: bens de capital para transporte (-9,1%) e principalmente bens de capital para a própria indústria, que registrou -14,9% no período, depois de -9,5% no 4º trim/21, sinalizando menos investimentos no setor.

A produção de bens de consumo semi e não duráveis, que sente mais claramente o efeito da corrosão do poder de compra da população pela inflação, caiu -6,7% em jan-fev/22 e já está há oito meses no vermelho. As quedas mais intensas ficam por conta de produtos cujo consumo pode ser adiado mais facilmente pelas famílias: calçados (-19,7% ante o 1º bim/21), vestuário (-20,9%) e têxteis (-23,7%).

Bens intermediários, a seu turno, a despeito das notícias de falta de insumos em muitas cadeias, também reduziram produção, em -3,8% no 1º bim/22. Quem mais contribuiu para isso foram: intermediários da indústria automobilística (-11%) e da construção (-10%), embalagens (-15,3%) e intermediários têxteis (-23,1%).

Resultados da Indústria

Em fevereiro de 2022, a produção industrial assinalou aumento de +0,7% frente ao mês anterior, já descontados os efeitos sazonais. Frente ao nível de produção pré-pandemia, isto é, de fev/20, o setor industrial manteve defasagem, de -2,6%.

Em comparação com um ano antes, as variações têm sido negativas desde ago/21 e assim foram os primeiros meses de 2022. Fev/22, a despeito de um dia útil a mais do que fev/21, trouxe recuou -4,3% para a indústria nesta comparação. Como consequência, a queda acumulada no primeiro bimestre do ano chegou a -5,8%, isto é, em linha com o desempenho do último quarto de 2021 (-5,4%).

Quanto às grandes categorias industriais, na comparação entre fev/22 e jan/22, na série com ajuste sazonal, houve variação positiva em todos os macrossetores. Bens de consumo duráveis foi o macrossetor que menos cresceu: +0,5%, após profunda queda em jan/22 (-11,7%).

Os bens de capital, a seu turno, voltaram a performar à frente dos demais macrossetores, ao registrar +1,9% ante jan/22, depois de ter tido, na entrada do ano, o pior resultado na comparação com ajuste sazonal dos últimos meses (-8,8% ante dez/21).

Bens intermediários (+1,6%) e bens de consumo semi e não duráveis (+1,5%), desta vez, seguiram de perto o crescimento de bens de capital. No primeiro caso, anulou-se o declínio de jan/22 (-1,3%) e no segundo caso, voltou ao crescimento após virtual estabilidade (+0,1%) no primeiro mês do ano.

Com esta evolução recente, metade dos quatro macrossetores industriais ficaram em patamares de produção inferiores ao pré-pandemia, isto é, abaixo de fev/20: -26,2% no caso de bens de consumo duráveis, -5,7% no caso de bens de consumo semi e não duráveis. Bens intermediários ficaram 1,3% acima deste patamar e bens de capital ficaram 6,9% acima de fev/20.

Já frente o mesmo mês do ano anterior (fev/21), tal como ocorrera em janeiro último, todos os macrossetores ficaram no vermelho. Bens de capital, cuja produção progrediu em todos os meses de 2021 na comparação interanual, assinalaram -8,1% em jan/22 e -5,0% em fev/22, abrindo uma nova etapa para esta parcela da indústria.

A maior queda interanual, contudo, mais uma vez ficou a cargo de bens de consumo duráveis: -17,6%. A queda foi de -4,9% no caso de bens de consumo semi e não duráveis. Já bens intermediários registraram sua sétima variação negativa consecutiva: -2,6%.

O macrossetor de bens de consumo duráveis, que registrou recuo de -17,6% ante fev/21, foi negativamente influenciado sobretudo pela redução na fabricação de automóveis (-18,4%), de eletrodomésticos da “linha branca” (-22,0%) e da “linha marrom” (-14,0%). Também caíram os grupamentos de outros eletrodomésticos (-34,8%) e de móveis (-37,6%). Em direção oposta, o principal impacto positivo veio de motocicletas (+83,9%).

O declínio de -5,0 % da produção de bens de capital frente a fev/21, por sua vez, foi explicado, principalmente, pela redução observada nos grupamentos de bens de capital para fins industriais (-17,2%), pressionado, pela menor fabricação de bens de capital seriados (-17,9%) e não-seriados (-13,7%). Também foram negativos os resultados dos bens de capital de uso misto (-5,4%) e para equipamentos de transporte (-1,0%). Em contrapartida, os impactos positivos foram registrados pelos subsetores de bens de capital para energia elétrica (+29,1%), agrícolas (+11,5%) e para construção (+11,9%).

Ainda no confronto com igual mês do ano anterior, a queda de bens de consumo semi e não duráveis (-4,9%) foi pressionada, em grande parte, pela menor fabricação no grupamento de semiduráveis (-18,2%) e alimentos e bebidas elaborados para consumo doméstico (-2,1%). Por outro lado, o grupamento de carburantes (+6,1%) apontou o único resultado positivo, impulsionado, em grande medida, pela maior fabricação de gasolina automotiva.

Por fim, os bens intermediários, cuja produção encolheu -2,6% entre fev/21 e fev/22, foram negativamente impactados pela evolução de produtos de metal (-15,9%), produtos de borracha e de material plástico (-13,3%), outros produtos químicos (-7,6%), produtos têxteis (-20,1%), metalurgia (-4,2%), entre outros. As contribuições positivas ficaram por conta de intermediários de coque, produtos derivados do petróleo e biocombustíveis (+7,1%), produtos alimentícios (+8,0%), indústrias extrativas (+0,9%) e máquinas e equipamentos (+0,5%), entre outras.

No acumulado de jan-fev/22, os resultados dos diferentes macrossetores industriais foram os seguintes: -21,6% em bens de consumo duráveis, -6,7% em bens de consumo semi e não duráveis e -6,5% em bens de capital. Todos estes recuaram mais do que o agregado da indústria geral (-5,8%). O único a cair menos foi o macrossetor de bens intermediários, que registrou -3,8%.

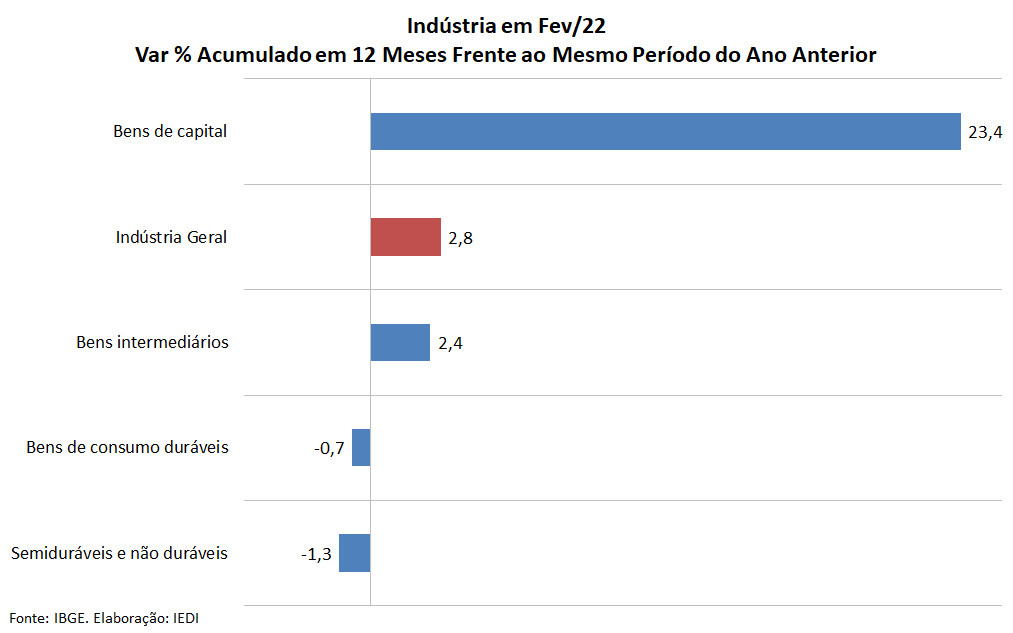

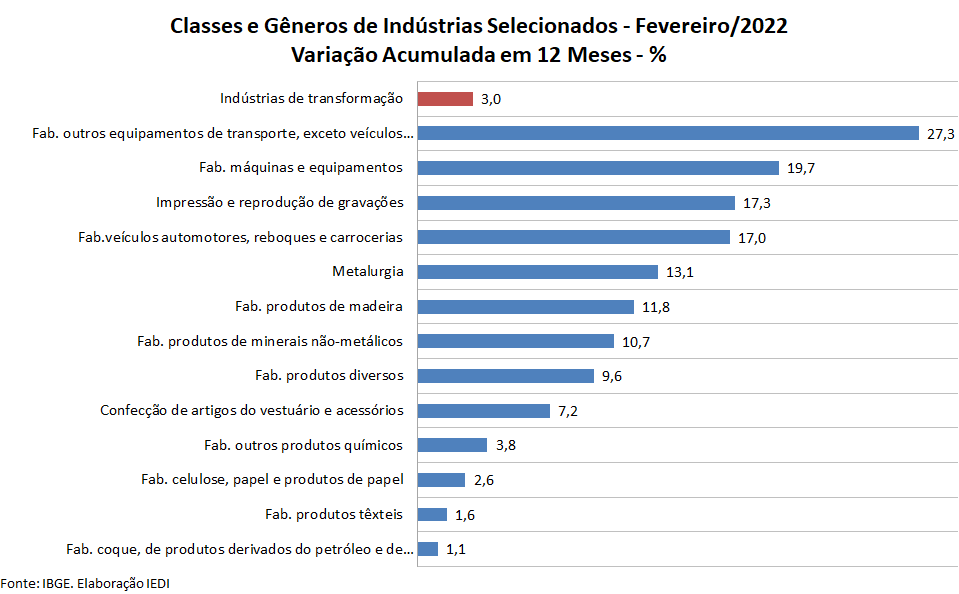

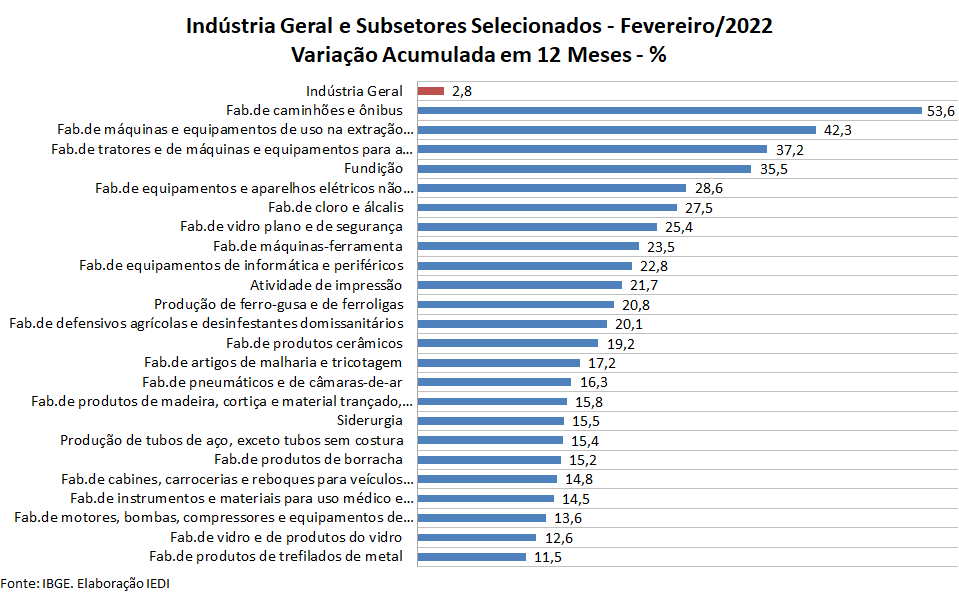

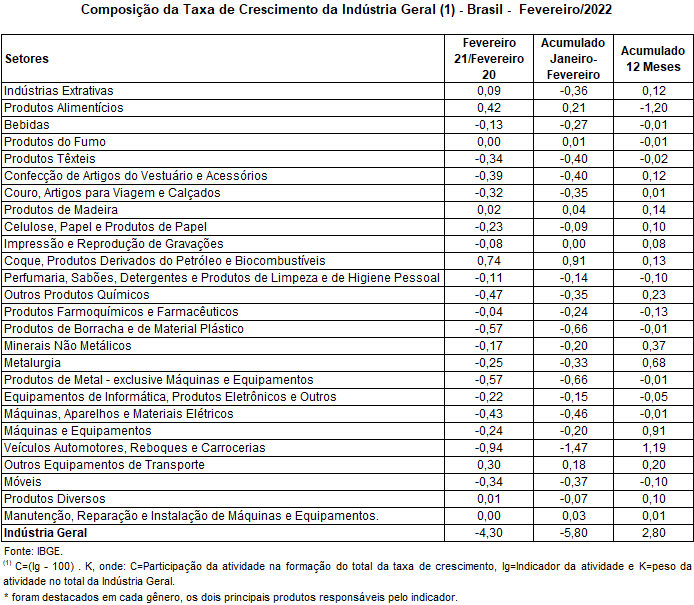

Já no acumulado nos doze últimos meses, ainda houve crescimento da produção total da indústria: +2,8%. Apesar disso, é um resultado bem inferior ao que este indicador registrava no final do terceiro trimestre do ano passado (+6,6% em set/21). Desacelerações importantes nesta comparação vieram de bens de consumo, que em fev/22 passaram a apresentar quedas de -0,7% no caso de bens duráveis e de -1,3% em semi e não duráveis. Bens intermediários tiveram variação de +2,4% e bens de capital, de +23,4%.

Por dentro da Indústria de Transformação

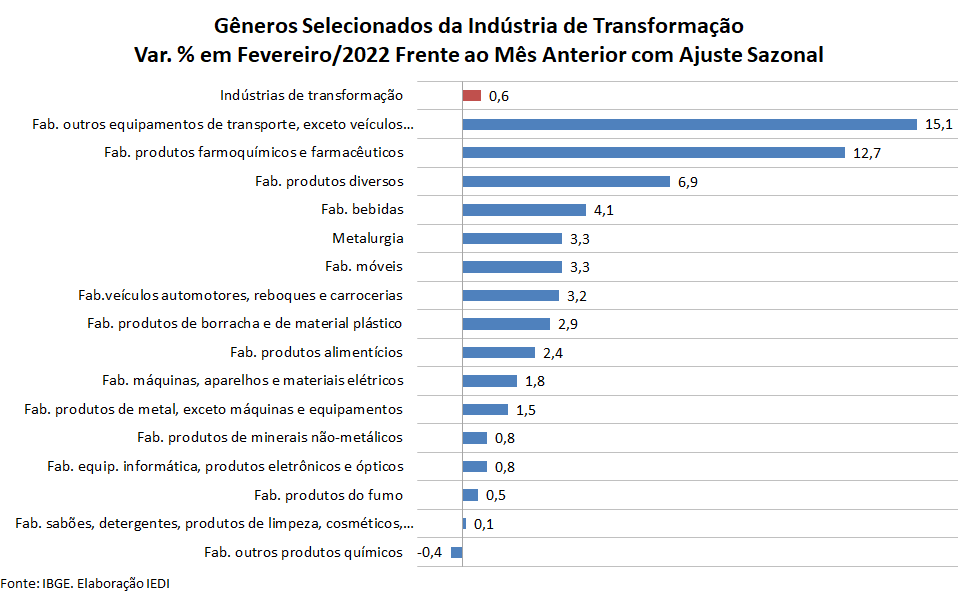

A variação de +0,7% da produção industrial geral em fev/22 ante jan/22, na série livre dos efeitos sazonais, foi acompanhada de variação de +0,6% na indústria de transformação e de +5,3% no ramo extrativo. Dessa forma, a indústria de transformação ainda se encontra 1,9% abaixo do nível de produção pré-pandemia, isto é, de fev/20, e o ramo extrativo 0,2% abaixo.

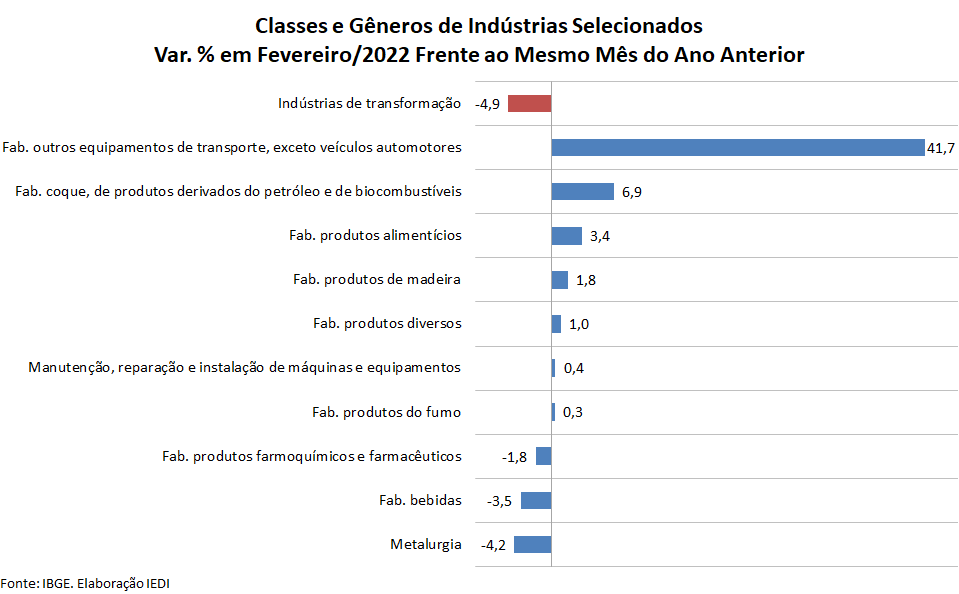

Em relação a fev/21, tal como a indústria geral (-4,3%), o desempenho da indústria de transformação foi negativo, em -4,9%. No caso do ramo extrativo, desta vez, houve crescimento de +0,9% ante fev/21, após a forte queda de jan/22 (-6,7%).

Frente a jan/22, na série com ajuste sazonal, o resultado de +0,7% da indústria geral teve influência negativa de 16 dos 26 ramos pesquisados. Dentre as principais contribuições positivas, além do ramo extrativo (+5,3%), estiveram: produtos alimentícios (+2,4%), produtos farmoquímicos e farmacêuticos (+12,7%), veículos automotores, reboques e carrocerias (+3,2%), metalurgia (+3,3%) e bebidas (+4,1%), entre outros.

Em sentido oposto, em fev/22, entre as maiores influências negativas nesta mesma comparação com ajuste sazonal encontraram-se os ramos de coque, produtos derivados do petróleo e biocombustíveis (-1,8%) e de celulose, papel e produtos de papel (-3,4%).

Na comparação com igual mês do ano anterior, em que a indústria geral apresentou queda de -4,3% na produção em fev/22, variações negativas marcaram o desempenho de 18 dos 26 ramos, 52 dos 79 grupos e 63,5% dos 805 produtos pesquisados.

As maiores influências negativas nesta comparação interanual vieram das seguintes atividades da indústria de transformação: veículos automotores, reboques e carrocerias (-10,7%), produtos de metal (-16,1%), borracha e plástico (-14,1%), outros produtos químicos (-7,7%), máquinas, aparelhos e materiais elétricos (-15,8%), confecção de artigos do vestuário e acessórios (-19,7%), têxteis (-19,7%) e móveis (-28,3%), entre outros.

Já entre as contribuições positivas, ainda na comparação interanual, podem ser destacados: coque, produtos derivados do petróleo e biocombustíveis (+6,9%), produtos alimentícios (+3,4%) e outros equipamentos de transporte (+41,7%), entre outros.

Exportação

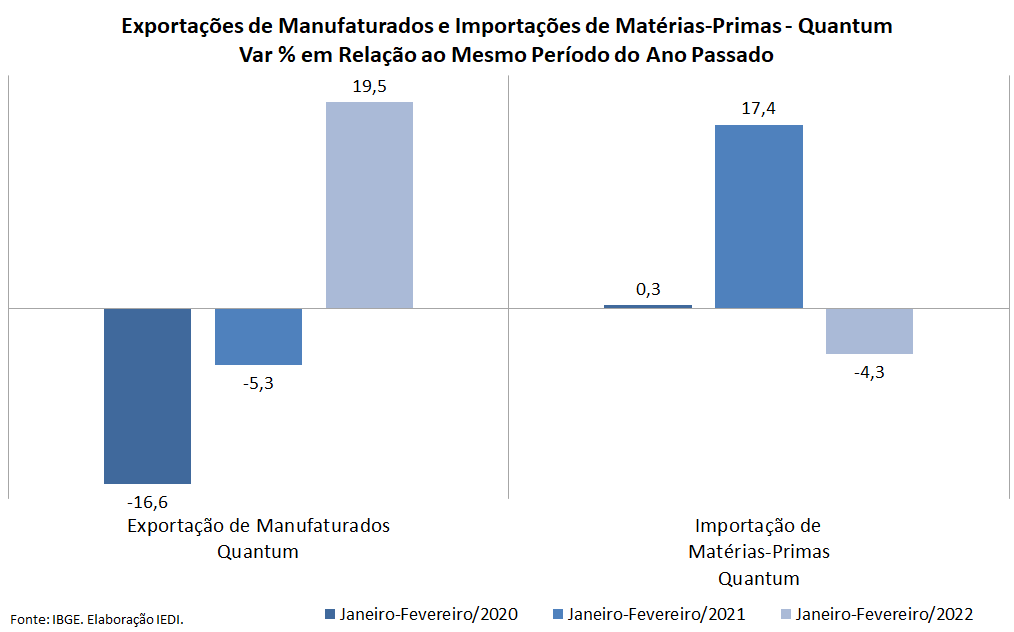

Segundo os dados da Funcex, divulgados pelo IBGE juntamente com os resultados da produção industrial, o quantum das exportações de manufaturados no mês de fev/22 cresceu +20,6% ante fev/21. Por sua vez, as importações em quantum de matérias-primas para a indústria recuaram -1,6% na mesma comparação, sua segunda taxa negativa consecutiva desde out/20.

Assim, no acumulado do primeiro bimestre de 2022, enquanto as exportações de manufaturados mantiveram-se em alta, de +19,6% frente ao mesmo período do ano anterior, as importações de matérias-primas industriais registraram -4,3%. Este desempenho é o inverso daquele obtido na entrada de 2021, quando as exportações recuavam -5,3% e as importações avançavam +17,4% no primeiro bimestre.

Utilização de Capacidade

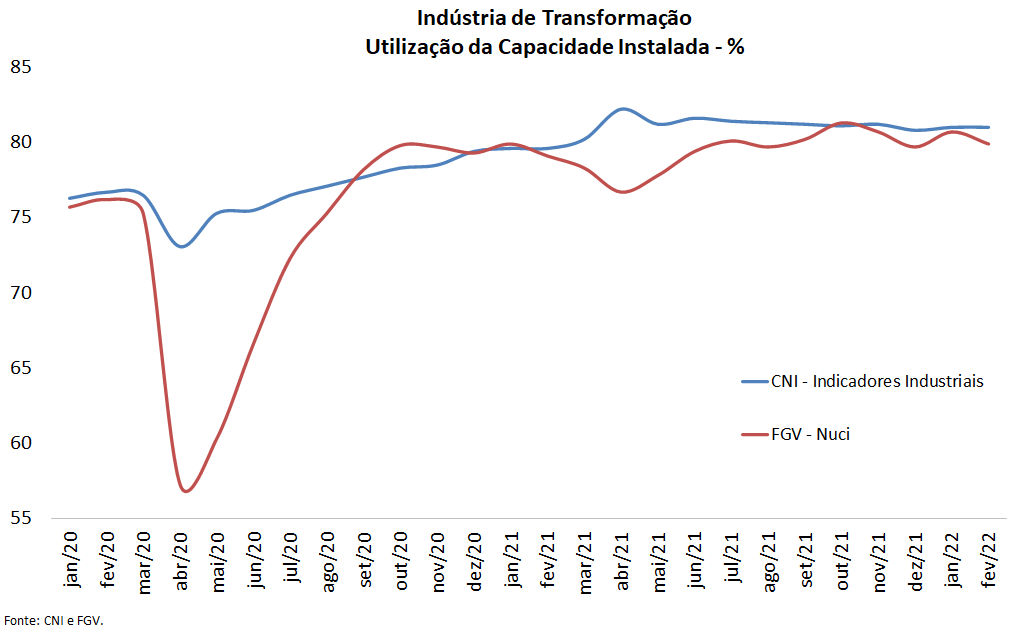

Em fev/22, a utilização da capacidade instalada da indústria de transformação, de acordo com a série da FGV com ajustes sazonais, recuou de 80,7% no mês anterior para 79,9%. Assim, mesmo que por pouco, manteve-se acima da média histórica anterior à Covid-19 (79,5%), mas abaixo do patamar imediatamente anterior à crise de 2014-2016, que era de 82,6% no 1º trim/14. Em mar/22 este indicador voltou para 80,2%.

Já pesquisa da CNI mostra que a utilização da capacidade instalada da indústria de transformação, após movimento descendente a partir do segundo trimestre de 2021, manteve-se no patamar de 81 pontos tanto em jan/22 como em fev/22. Assim, continua se mostrando persistentemente acima do observado antes da crise da Covid-19 (78% em fev/20).

Estoques

De acordo com os dados da Sondagem Industrial da CNI, o indicador da evolução dos estoques de produtos finais da indústria total em fev/22 voltou a ficar acima da linha de 50 pontos, depois de permanecer abaixo desta marca em dez/21 e jan/22. Registrou 50,5 pontos. Vale lembrar que valores acima desta marca sinalizam aumento dos estoques.

No caso do segmento da indústria de transformação, o indicador da CNI registrou 50,6 pontos (+1,1 ponto frente a jan/22), apontando elevação dos estoques, diferentemente da indústria extrativa, que ficou em 47,0 pontos (-1,0 ponto ante jan/22).

Para a indústria geral, o indicador de satisfação dos estoques ficou em 50,4 pontos, indicando relativo equilíbrio em fev/22. Tal equilíbrio é indicado pela marca de 50 pontos, acima da qual há excesso de estoques e abaixo dela, estoques menores do que o desejado. No caso do setor extrativo e no caso da indústria de transformação, o indicador de satisfação registrou 50,5 pontos e 50,4 pontos, respectivamente.

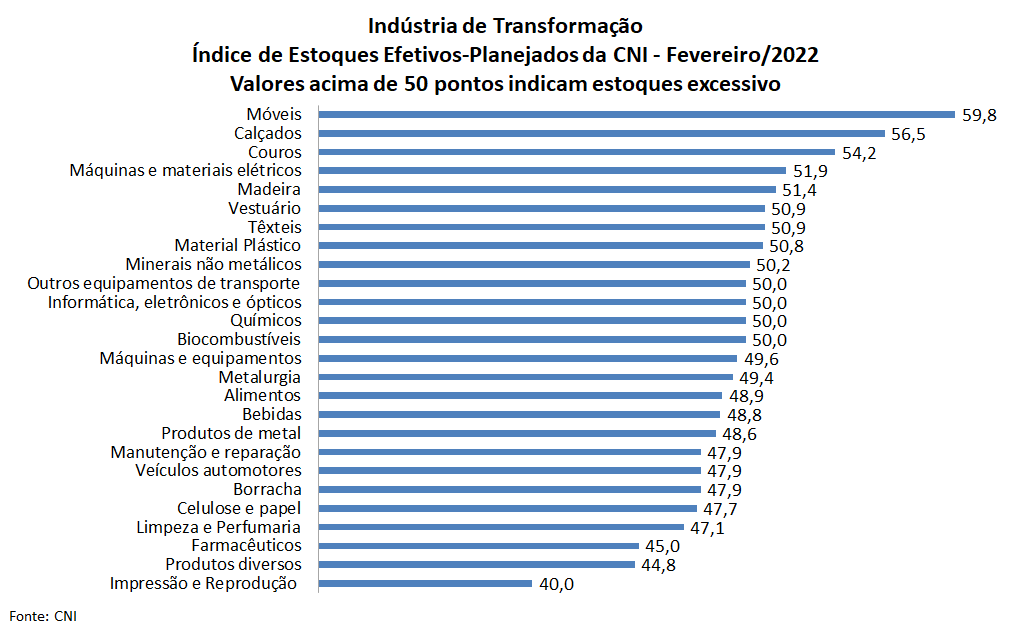

No grupo da indústria de transformação, a situação dos estoques se tornou mais confortável ao longo de 2021, mas o problema de estoques considerados abaixo do planejado continua difundido para um amplo conjunto de ramos.

Depois de praticamente todos os ramos industriais apresentarem estoques menores do que o planejado (abaixo de 50 pontos) em dez/20 (96% do total), em dez/21 a insatisfação quando ao nível dos estoques manteve-se presente em 58%, recuando para 50% do total de ramos em fev/22, o que equivale a 13 dos 26 ramos acompanhados pela CNI com índices abaixo dos 50 pontos.

Entre os ramos iguais ou acima de 50 pontos em fev/22 destacam-se: móveis (59,8 pontos), calçados (56,5 pontos) e couros (54,2 pontos). Ficaram abaixo e mais distantes do equilíbrio os seguintes ramos: impressão e reprodução (40 pontos), produtos diversos (44,8 pontos) e farmacêuticos (45 pontos).

Confiança e Expectativas

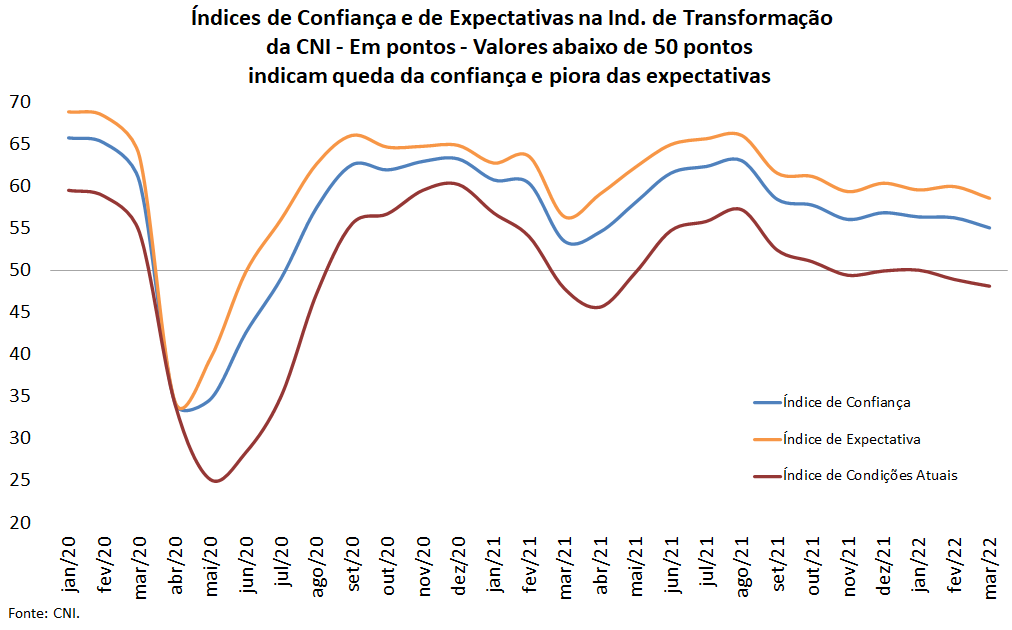

O Índice de Confiança do Empresário da Indústria de Transformação da CNI, após ter atingido em nov/21 (56,1 pontos) o menor valor desde abr/21 (54,6 pontos), pouco variou até fev/22 (56,3 pontos), recuando para 55,1 pontos em mar/22. Por ter ficado acima de 50 pontos neste período, o indicador aponta otimismo dos empresários do setor, mas bem menos do que indicava na virada de 2020 para 2021.

Na passagem de fev/22 para mar/22, o componente referente às expectativas em relação ao futuro registrou nítida deterioração, passando de 60 pontos para 58,6 pontos, respectivamente, atingindo assim o menor patamar desde mar/21.

Já o componente que capta a percepção dos empresários quanto à evolução presente dos negócios recuou mais uma vez, permanecendo abaixo da marca de 50 pontos e denotando pessimismo dos empresários do setor. De 50 pontos em jan/22 foi a 48,9 pontos em fev/22 e para 48,1 pontos em mar/22. O indicativo recente é, então, de mais um mês de dificuldades para a produção em março próximo.

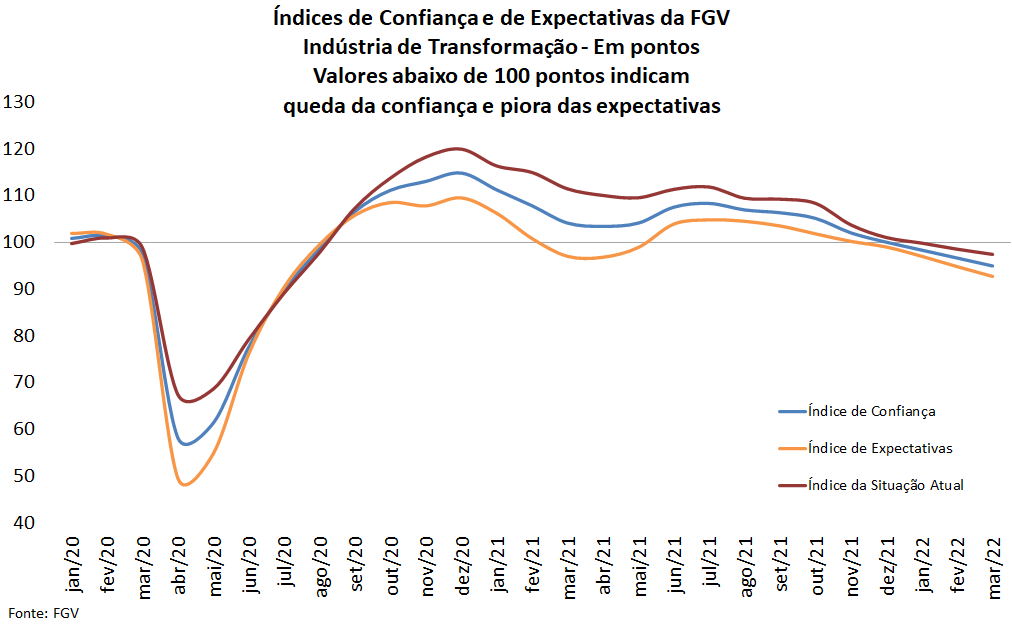

O Índice de Confiança da Indústria de Transformação (ICI) da FGV aponta de forma mais nítida a deterioração da confiança na entrada de 2022. Deu continuidade ao movimento descendente já verificado desde ago/21 e atingiu 95 pontos em mar/22, o patamar mais baixo desde jul/20. Por ter sido inferior à marca dos 100 pontos, indicou perda de confiança dos empresários.

O resultado em mar/22 foi influenciado por seus dois componentes, mas principalmente pelas expectativas em relação ao futuro, que passou de 94,9 pontos em fev/22 para 92,8 pontos em mar/22, distanciando-se ainda mais da região de otimismo (acima de 100 pontos). Já a avaliação da situação atual recuou de 98,5 pontos em fev/22 para 97,4 pontos em mar/22, o nível mais baixo também desde meados de 2020.

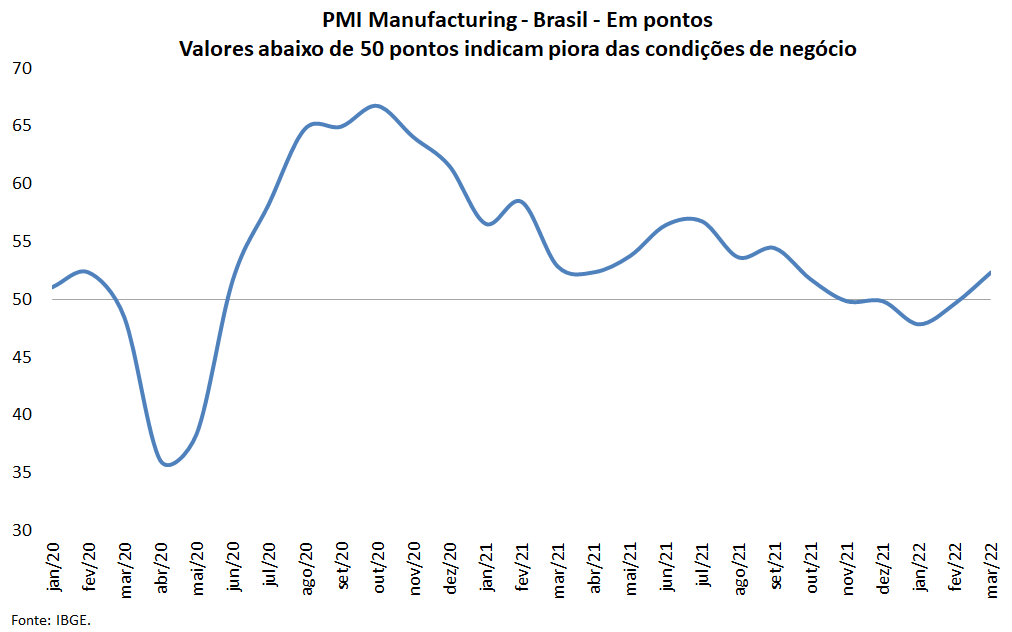

Outro indicador frequentemente utilizado para se avaliar a perspectiva do dinamismo da indústria é o Purchasing Managers’ Index – PMI Manufacturing, calculado pela consultoria Markit Financial Information Services. Após quatro meses consecutivos abaixo dos 50 pontos, em mar/22, em oposição aos demais indicadores analisados nesta seção, progrediu para 52,3 pontos, retornando, assim, à região de expansão dos negócios.

Anexo Estatístico

Mais Informações

Tabela: Produção Física - Subsetores Industriais

Variação % em Relação ao Mesmo Mês do Ano Anterior (clique aqui)