Análise IEDI

Menos crédito às empresas

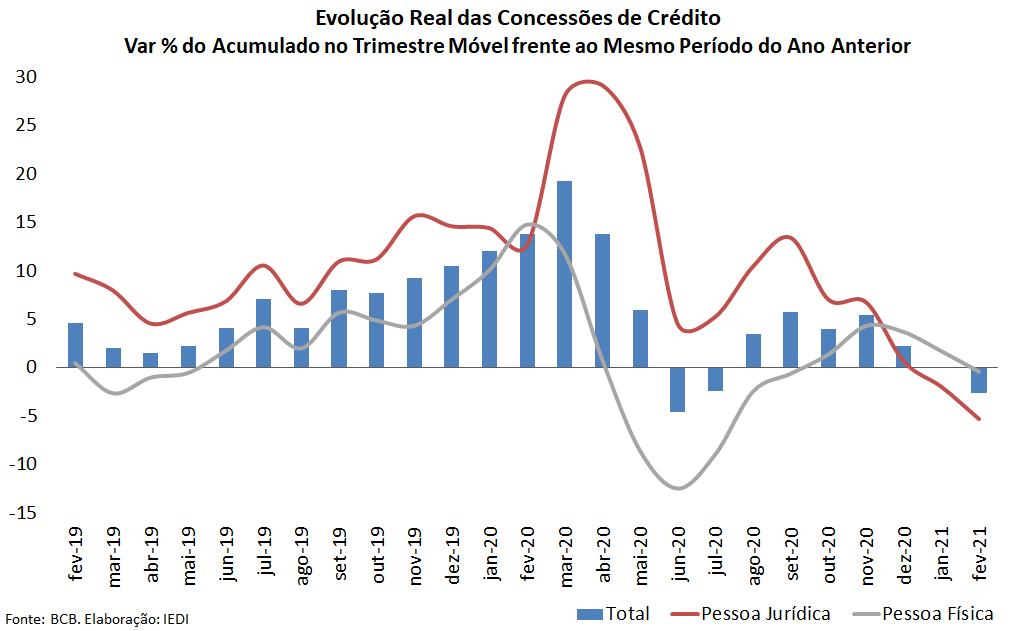

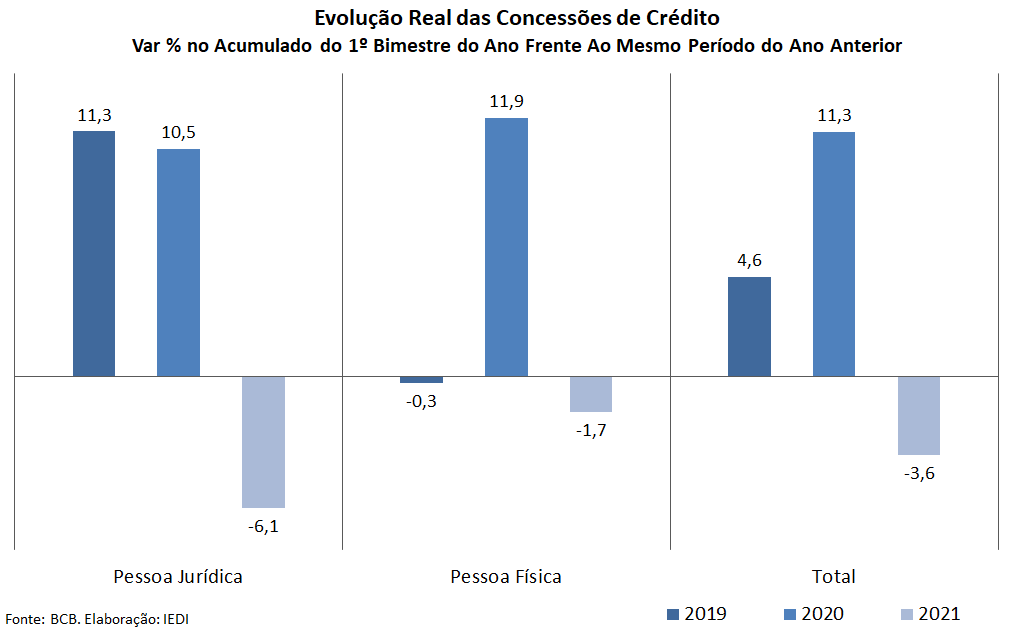

Em fev/21, pelo terceiro mês consecutivo, as concessões de crédito às empresas recuaram em comparação com o mesmo período do ano anterior, quando descontada a inflação aferida pelo IPCA. Na ausência dos programas emergenciais e diante do endurecimento das medidas restritivas a partir de mar/21, esta trajetória sinaliza para possíveis complicações no financiamento corporativo nos próximos meses.

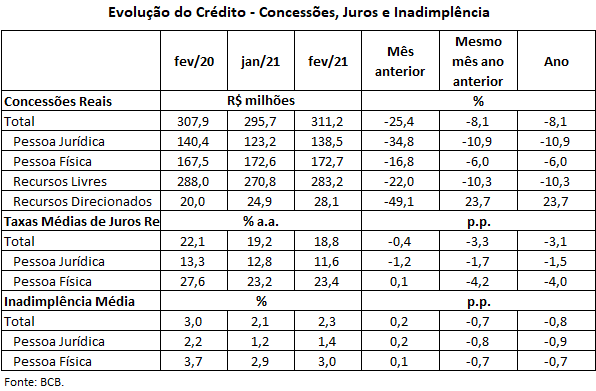

O declínio de -1,4% do crédito novo concedido às empresas, em fev/21, decorreu das operações livremente pactuadas entre as partes, que registrou -3,3% ante fev/20 em termos reais. O crédito direcionado, por sua, vez, manteve-se em alta, mas em ritmo inferior ao que vinha apresentando entre abril e dezembro do ano passado.

Enquanto o financiamento corporativo encolhe, puxado sobretudo pelas modalidades capital de giro (-9,7%), conta garantida (-34,2%), desconto de cheques (-38,8%) e cheque especial (-30,4%), o crédito às famílias voltou a crescer, depois da queda em jan/21, como mostram as variações interanuais a seguir, já descontada a inflação.

• Concessões totais de crédito: -1,1% em dez/20; -8,1% em jan/21 e +1,1% em fev/21;

• Concessões totais às empresas: -4,1%; -10,9% e -1,4%, respectivamente;

• Concessões totais às famílias: +1,8%; -6,1% e +3,1%, respectivamente.

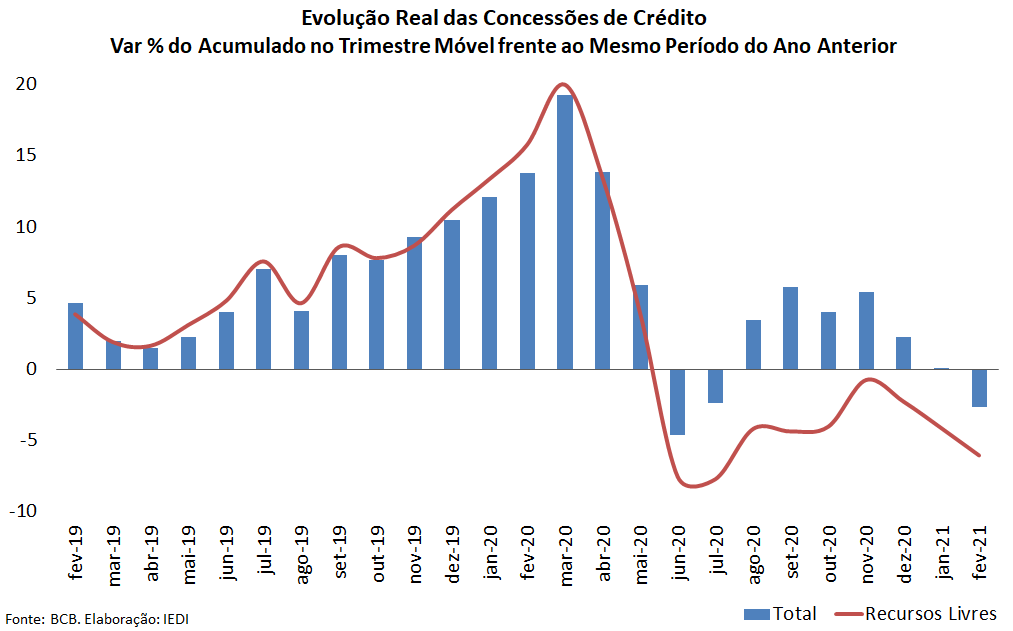

No caso das famílias tal como no caso das empresas, a evolução só não foi pior devido ao crédito oficial. As operações direcionadas avançaram +38,2% em fev/21, em uma trajetória de reforço de seu crescimento. Em compensação, os empréstimos livremente pactuados registraram -0,2%, sendo a terceira taxa negativa na comparação frente ao mesmo período do ano anterior.

Um dos fatores que pode ter travado a contratação do crédito livre às famílias foi a elevação das taxas de juros. Em termos médios, esses juros chegaram a 40,1% ao ano em fev/21, implicando elevação de +3 p.p. acima da média de dez/20 e o maior patamar desde jun/20.

Assim, se o total dos novos empréstimos não regrediu em fev/21, registrando +1,1% ante fev/20, foi graças ao crédito direcionado, que, em termos reais, avançou +40,6%, quando somadas as operações junto a empresas e a famílias. Já o desempenho do crédito livre nesta mesma comparação foi negativo em -1,7%.

Os dados de crédito apresentados hoje pelo Banco Central registraram que o saldo das operações alcançou R$4,0 trilhões em fevereiro, apresentando crescimento de 0,7% em relação ao mês imediatamente anterior. Por sua vez, o saldo de crédito a pessoas físicas em relação ao mês imediatamente anterior alcançou variação positiva de 0,8% (R$2,3 trilhões) e a carteira de pessoas jurídicas apresentou variação negativa da ordem de 0,6% na mesma comparação, alcançando R$1,8 trilhão. Na comparação com o mesmo mês do ano anterior (fevereiro de 2020), o saldo total de crédito registrou incremento de 16,1%.

A carteira de crédito com recursos livres registrou R$2,3 trilhões em fevereiro, com variação positiva de 0,9% em relação ao mês anterior e expansão de 15,7% quando comparado com o mesmo mês do ano passado. A parcela destas operações realizadas junto a pessoas físicas ficou em R$1,2 trilhão, aferindo expansão de 0,7% em relação ao mês imediatamente anterior e crescimento de 10,3% quando comparado com o mês de fevereiro de 2020. Para as operações junto a pessoas jurídicas aferiu-se montante de R$1,1 trilhão, apresentando expansão de 1,2% em relação ao mês anterior e variação positiva de 22,5% na comparação com o mesmo período de 2020.

O estoque de crédito com recursos direcionados registrou valor de R$1,7 trilhão em fevereiro de 2021, em termos nominais, indicando expansão de 16,7% frente ao mesmo mês do ano passado e variação positiva de 0,4% em relação ao mês imediatamente anterior. O saldo referente as pessoas físicas registrado foi de R$1,0 trilhão, apresentando incremento de 12,5% quando comparado ao mês de fevereiro de 2020. O saldo relativo a pessoas jurídicas foi de R$682,1 bilhões, acréscimo de 23,5% quando comparado com o mesmo mês do ano anterior.

Para o mês de fevereiro de 2020, foram concedidos R$313,9 bilhões em novas operações de crédito, apresentando variação positiva de 1,7% frente ao montante de R$308,7 bilhões observado em fevereiro de 2020. Deste volume apresentado em fevereiro de 2021, R$285,6 bilhões foram originados de recursos livres e R$28,3 bilhões de recursos direcionados, o que representou, quando comparados ao mesmo mês do ano anterior, variação negativa de 1,1% para recursos livres e incremento de 41,5% para recursos direcionados, respectivamente.

Para as concessões de crédito às pessoas físicas a partir de recursos livres, destacaram-se as operações de crédito rotativo (R$115,1 bilhões), cartão de crédito (R$109,7 bilhões), crédito não rotativo (R$38,7 bilhões), crédito pessoal (R$26,1 bilhões) e cheque especial (R$25,5 bilhões). Quanto as pessoas jurídicas, as principais modalidades ficaram para desconto de duplicatas (R$36,7 bilhões), capital de giro (R$14,2 bilhões), cheque especial (R$13,0 bilhões), conta garantida (R$8,8 bilhões) e cartão de crédito (R$6,8 bilhões).

Nas novas concessões de crédito realizadas com recursos direcionados destacaram-se, para pessoas físicas, as modalidades de financiamento imobiliário (R$12,2 bilhões), crédito rural (R$6,3 bilhões), microcrédito (R$1,2 bilhão) e BNDES (R$535,0 milhões). De outra forma, para as empresas, as principais modalidades ficaram com o crédito rural (R$3,3 bilhões), o BNDES (R$2,2 bilhões) e os financiamentos imobiliários (R$810,0 milhões).

Setores. Considerando o saldo total de crédito do sistema financeiro nacional, por atividade econômica, a carteira de operações para o setor de serviços registrou R$1,0 bilhão, o que significa um acréscimo nominal de 28,3% frente a fevereiro de 2020, e as maiores expansões ficaram para: demais serviços prestados às empresas (55,0%), comércio varejo – bens não-duráveis (43,0%), comércio atacado - bens duráveis e não duráveis (42,7%), demais serviços prestados às famílias (42,7%), comércio (33,3%), comércio geral – bens intermediários (32,4%), outros serviços (28,6%), transporte via terrestre (24,0%) e transporte (21,1%).

Para o setor da indústria aferiu-se o valor de R$719,6 bilhões, variação positiva de 18,7% frente ao mesmo mês do ano anterior. Já o setor agropecuário registrou crédito de R$34,2 bilhões, variação positiva de 27,3% em termos nominais, quando comparado ao registrado no mês de fevereiro de 2020.

Analisando a distribuição de crédito do sistema financeiro nacional por controle de capital, temos que as instituições financeiras públicas emprestaram R$1,815 trilhão, representando 44,9% do volume de crédito, as instituições financeiras privadas nacionais concederam R$1,495 trilhão, representando 37,0% e as instituições financeiras estrangeiras contribuíram com R$736,1 bilhões, representando por sua vez 18,2% do volume total de crédito no sistema financeiro.

Juros e Inadimplência. A taxa média de juros das operações contratadas em janeiro alcançou 19,8% a.a., variações negativas de 0,3 p.p. no mês e de 3,2 p.p. em doze meses. O spread geral das taxas das concessões situou-se em 15,6 p.p., o que representou declínios de 0,2 p.p. e de 2,9 p.p., nas mesmas bases de comparação.