Carta IEDI

A recuperação revela seus obstáculos

Sinais de um quadro econômico menos adverso continuam se somando na economia brasileira, inaugurando uma fase da qual se espera que venha a superação das pesadas perdas sofridas em 2015 e 2016. Será um processo lento porque as perdas acumuladas na produção, no emprego e na renda real, assim como no faturamento e nos lucros das empresas foram gigantescas, de modo que somente ao longo do tempo poderão ser revertidas.

A razão para isso é a existência de um ambiente macroeconômico ainda pouco favorável ao crescimento econômico, em função do desemprego elevado, do atraso do Banco Central em reduzir os juros diante da expressiva desaceleração inflacionária, do crédito escasso (especialmente às empresas) e ainda muito caro (especialmente para as famílias), da dificuldade da retomada dos investimentos em infraestrutura frente à contração do investimento público, entre vários outros fatores.

O mercado externo tem dado alguma contribuição para o dinamismo, mas é muito menor do que poderia ser, caso o país não tivesse deixado ir tão longe o encarecimento dos custos sistêmicos que tanto retira competitividade externa, sobretudo da indústria. Nesse sentido, o anúncio de suspender a recomposição de alíquota do Reintegra em 2018, sob a necessidade de gerar receita fiscal para o governo, joga contra a ampliação dos esforços exportadores das empresas nacionais.

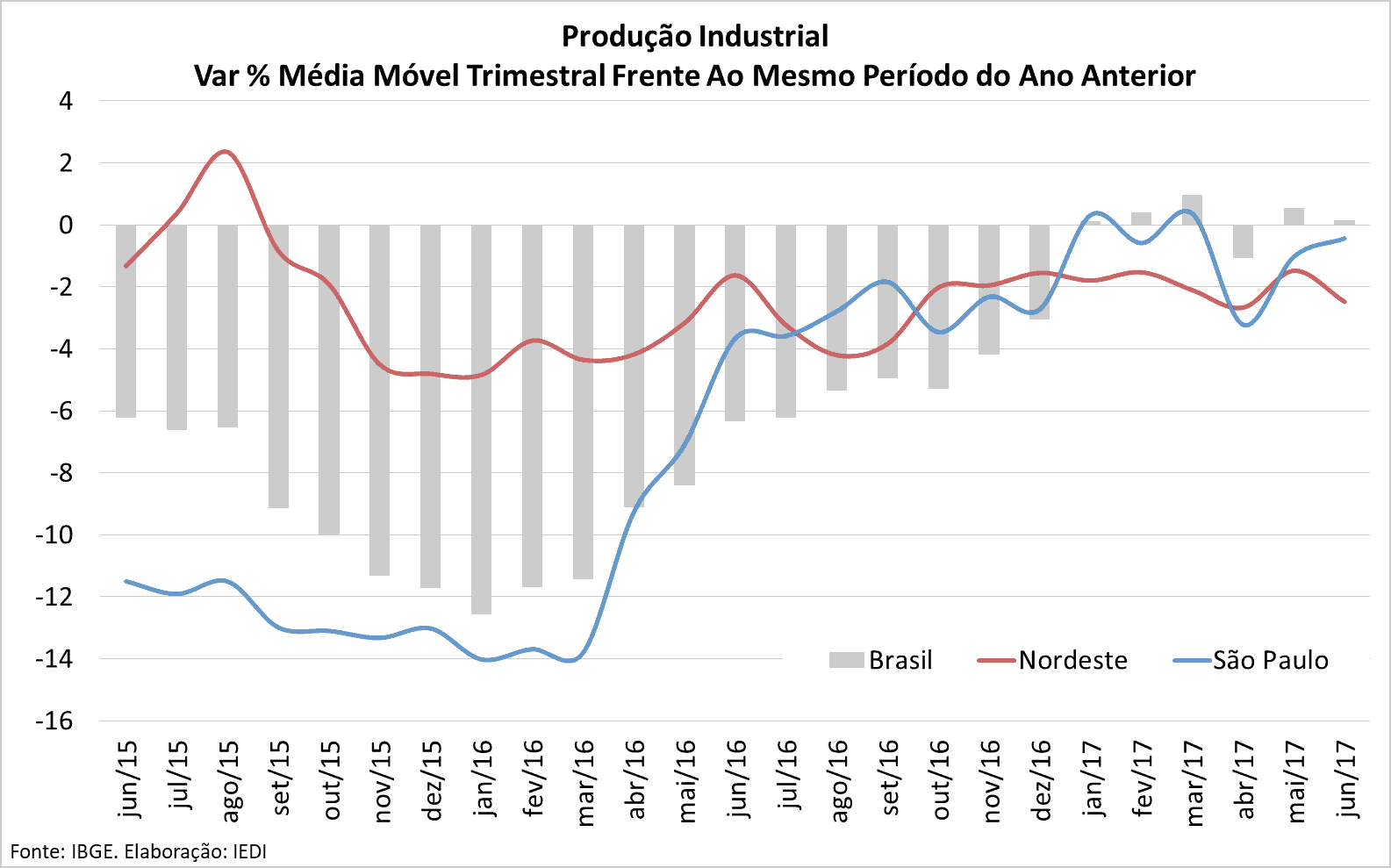

Um dos aspectos a caracterizar este ambiente são os ritmos ainda muito distintos entre os principais setores da economia. O crescimento da indústria, que já não era expressivo no primeiro trimestre (+1,0% frente ao mesmo período do ano anterior), perdeu força no trimestre seguinte (+0,2%). Essa desaceleração atingiu a maioria dos parques industriais do país (11 das 15 localidades pesquisadas pelo IBGE) e os setores que vinham tendo os melhores desempenhos (bens de capital e bens de consumo duráveis).

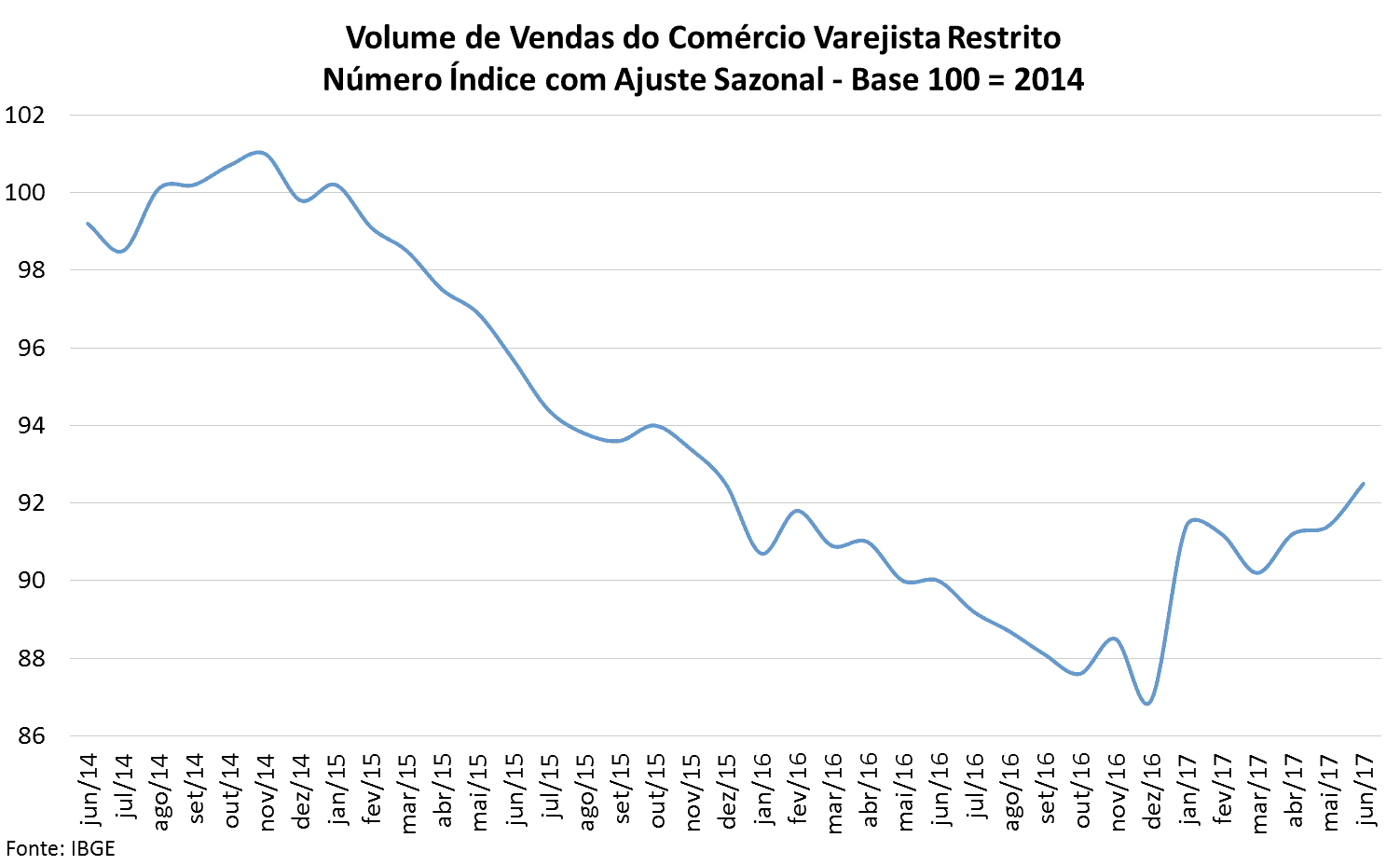

Em contrapartida, as vendas reais do comercio varejista voltaram a crescer em abril-junho (+2,5% no conceito restrito e +2,9% no ampliado, frente a igual período de 2016), algo que não ocorria desde o final de 2014, sob influência da maioria de seus segmentos, com destaque para tecidos, vestuário e calçados, móveis e eletrodomésticos e material de construção.

Já o setor de serviços continua amargando perdas, porém em ritmo menos acentuado (-3,6% frente ao 2º trim/16), em muito devido aos segmentos de transporte, seus auxiliares e correios e serviços prestados às famílias, que registraram crescimento em abril-junho.

Estes movimentos de redução das quedas ou de retorno ao positivo contaram com a ajuda da reação parcial do crédito real às famílias e da exportação de alguns manufaturados, notadamente de veículos, além de outros fatores como a safra agrícola excepcionalmente boa e a liberação de recursos do FGTS. Os efeitos positivos destes últimos não devem se repetir em sua integralidade nos próximos meses. Ao que parece, pelo menos para a indústria, já não se repetiram no segundo trimestre do ano.

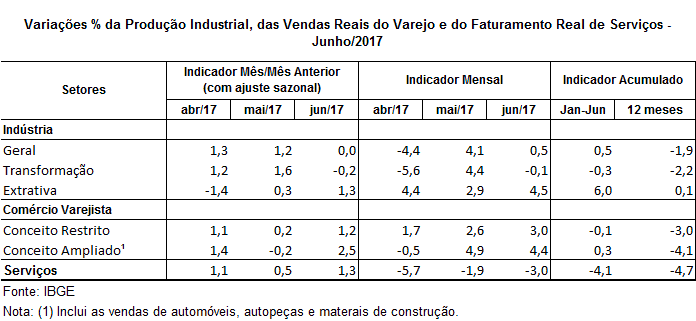

A indústria ficou estagnada em junho em comparação com maio, já descontados os efeitos sazonais. Desse modo, se a economia brasileira apresentou resultado positivo neste mês, como sugere o índice IBC-Br do Banco Central (+0,5% ante maio com ajuste), foi devido ao crescimento mais expressivo do varejo (+1,2% no conceito restrito e +2,5% no ampliado) e dos serviços (+1,3%).

O indicador do Banco Central, que funciona como uma proxy do crescimento do PIB, também apontou para uma desaceleração importante na passagem do primeiro para o segundo trimestre do ano. Já descontados os efeitos sazonais, a alta de 1,2% em janeiro-março de 2017, frente aos três meses antecedentes, foi reduzida para apenas 0,25% em abril-junho.

É preciso, agora, que esses processos positivos tenham sequência, de forma a contemplar um número cada vez maior de setores econômicos, o que deve exigir uma melhora mais generalizada do ambiente macroeconômico, compensando a menor contribuição de algumas fontes de dinamismo em operação na primeira metade do ano.

Indústria

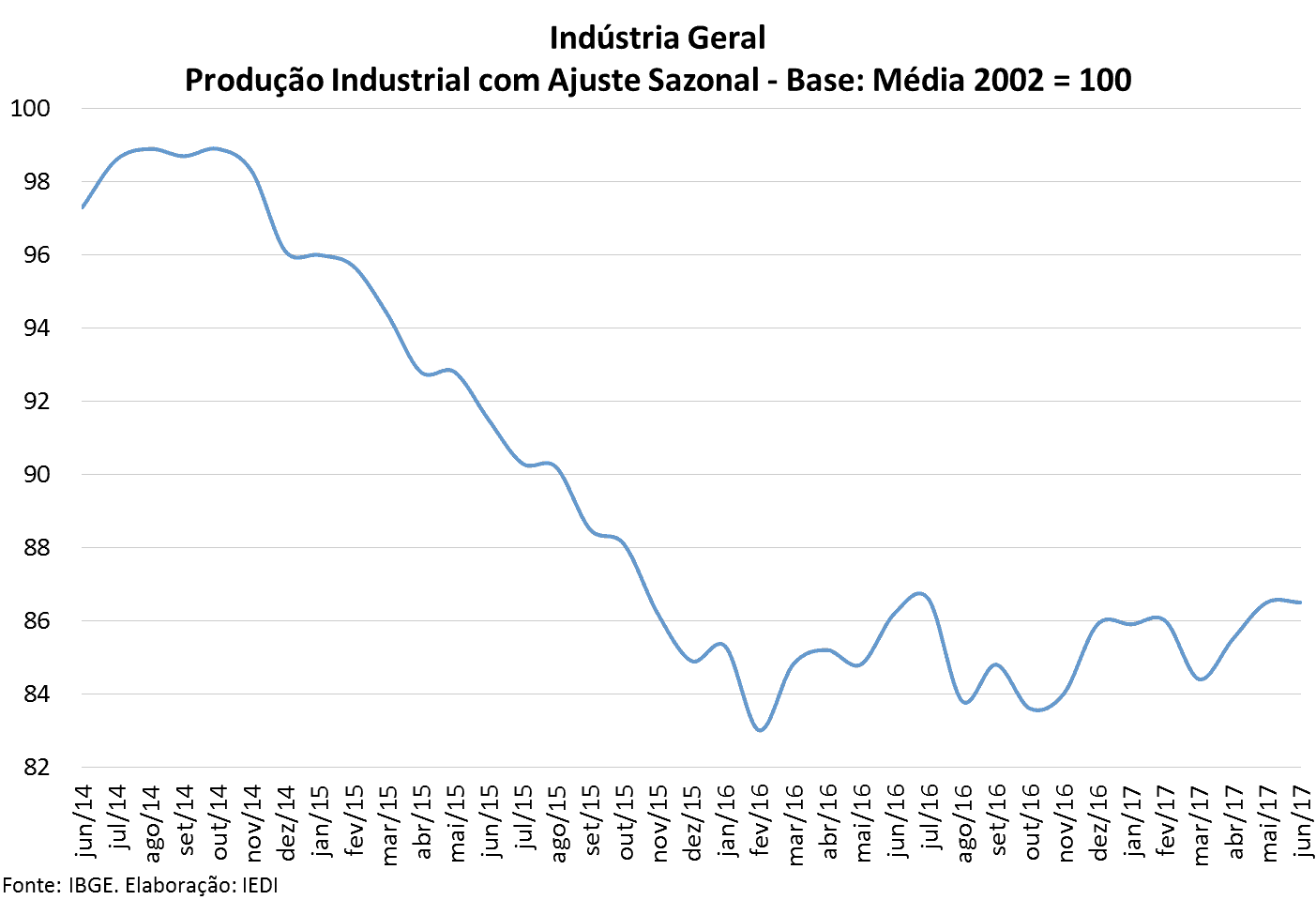

Na primeira metade de 2017, a indústria conseguiu parar de cair. Variações positivas até voltaram a marcar a trajetória do setor, mas o dinamismo é muito fraco e ainda há riscos de que não melhore tão cedo. Neste contexto, merece atenção a desaceleração ocorrida entre o primeiro e o segundo trimestre do ano.

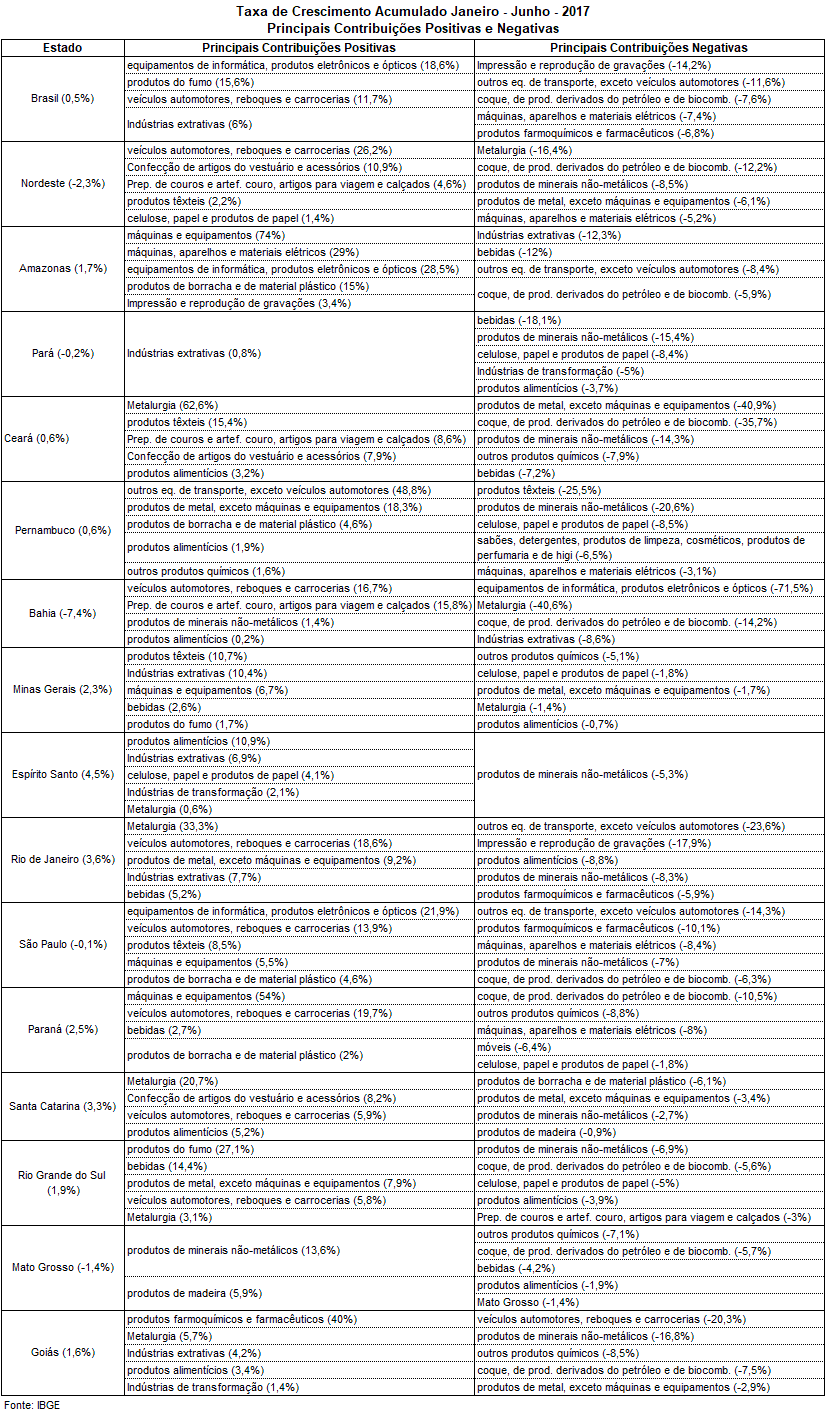

No acumulado de janeiro-junho de 2017, a produção da indústria nacional registrou alta de apenas 0,5% e isso devido mais o primeiro trimestre (+1,0%) do que ao segundo (+0,2%). Junho especificamente foi um mês sem crescimento quando comparado com maio e já descontados os efeitos sazonais.

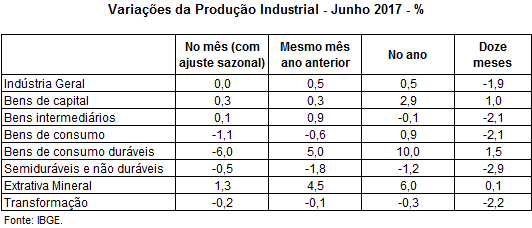

Dentre os macrossetores da indústria geral, o período abril-junho também implicou resultados mais fracos na maioria dos casos. Quem melhor conseguiu manter seu nível de dinamismo foram os bens de consumo duráveis (+11,1% no 1º trim/17 e +9,0% no 2º trim/17 ante igual período de 2016), em boa medida devido à produção de automóveis, alavancada pelas exportações. Bens de capital, por sua vez, mantiveram-se em terreno positivo, mas sofreram desaceleração (+4,8% e +1,2%, respectivamente).

Em direções opostas caminharam bens de consumo semi e não duráveis – que, depois do desempenho positivo (+0,5%) no primeiro trimestre do ano, voltou a apresentar queda no segundo (-2,9%) – e bens intermediários, cujo crescimento de 0,2% no segundo trimestre de 2017 foi a primeira variação positiva na comparação interanual depois do quarto trimestre de 2013, perfazendo quase três anos e meio de crise.

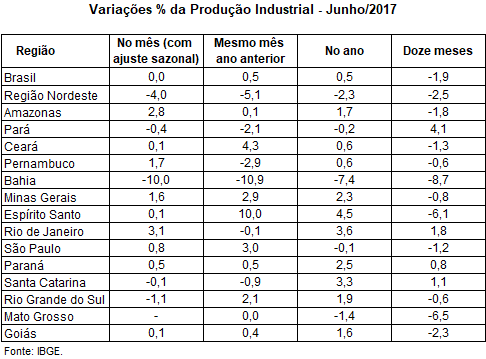

Os dados regionais, por sua vez, mostraram que a estabilidade da indústria na passagem de maio para junho, na série com ajuste, contou com resultados positivos na maioria das localidades pesquisadas pelo IBGE (9 das 14). Aqui, o fato mais importante foi que São Paulo, o maior e mais diversificado parque industrial do país, cresceu sistematicamente nos três últimos meses (+1,1%, +2,5% e +0,8% entre abril e junho). Já as demais localidades ainda apresentam, em geral, trajetórias pouco consistentes, intercalando resultados positivos e negativos.

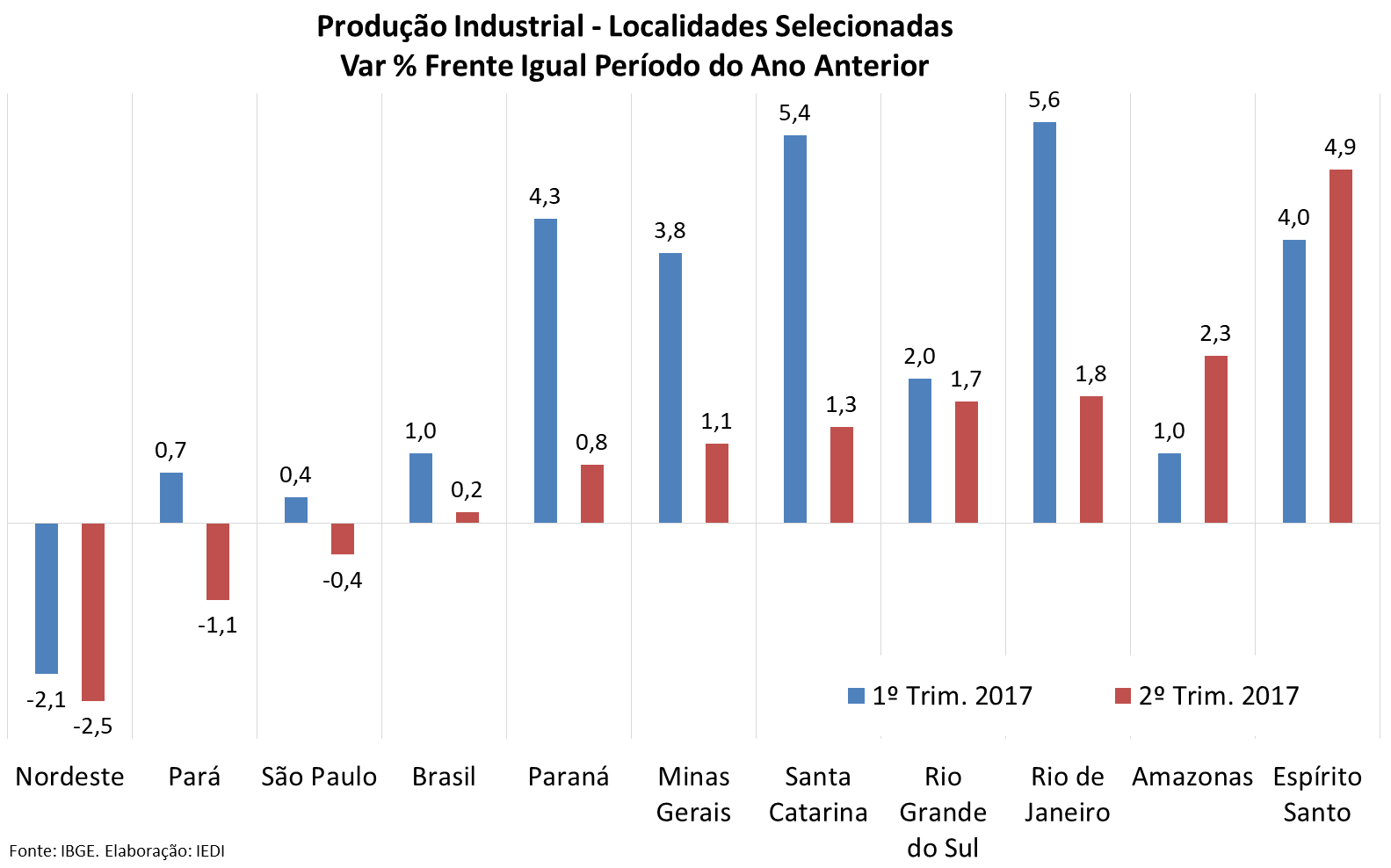

As altas também foram generalizadas no acumulado do primeiro semestre de 2017 frente a igual período do ano anterior. Neste caso, 10 das 15 localidades pesquisadas apresentaram crescimento. O quadro é, assim, radicalmente distinto daquele do final de 2016 quando eram muito raros os exemplos de localidades com crescimento da produção industrial.

A maior parte das grandes regiões industriais do país já voltou a crescer em 2017, como Rio de Janeiro (+3,6%), Minas Gerais (+2,3%) e Rio Grande do Sul (+1,9%). São Paulo, todavia, ainda não se encontra no terreno positivo, mas se aproximou muito disso. Sua produção, que chegou a cair 5,4% em 2016, recuou apenas 0,1% no acumulado janeiro-junho ante mesmo período do ano anterior.

Se a morosidade da reação da indústria paulista ainda preocupa, porque restringe o desempenho da indústria nacional, ela não é o único aspecto desfavorável da trajetória recente. Não é um bom sinal que a desaceleração da indústria total do primeiro para o segundo trimestre de 2017 também tenha sido generalizada em termos regionais, atingindo 11 das 15 localidades.

Essa perda de dinamismo no segundo trimestre evidencia a fraqueza da macroeconomia do país, a despeito de alguns fatores positivos em operação, como o aumento das concessões de crédito às famílias, redução dos juros, desaceleração da inflação e maiores exportações de alguns bens industriais. Outros fatores, que ajudaram o ritmo de produção no primeiro trimestre, parecem ter perdido força, como a liberação de recursos do FGTS e uma safra agrícola excepcionalmente boa.

Dentre os piores casos, isto é, as localidades que tinham conseguido crescer no primeiro trimestre, mas voltaram ao negativo em abril-junho, estão algumas das mais importantes como São Paulo (+0,4% no 1º trim/17 e -0,4% no 2º trim/17 ante igual período de 2016), devido ao desempenho de um conjunto amplo de setores, a exemplo de máquinas e aparelhos elétricos, farmacêuticos e farmoquímicos, produtos de metal, outros produtos químicos, vestuário e bebidas. Também voltaram a cair Pará, Mato Grosso, Goiás e Pernambuco.

Outros estados perderam dinamismo mas conseguiram manter algum crescimento no segundo trimestre, como Rio Grande do Sul (de +2,0% para +1,7%), Santa Catarina (de +5,4% para +1,3%), Paraná (de +4,3% para +0,8%), Rio de Janeiro (de +5,6% para +1,8%) e Minas Gerais (de +3,8% para +1,1%), isto é, estados de peso na indústria nacional, com uma estrutura relativamente diversificada.

A região Nordeste, por sua vez, teve retração nos dois primeiros trimestres de 2017, em ritmos bastante semelhantes (-2,1% e -2,5%, respectivamente), devido aos estados da Bahia (-8,3% e -6,5%) e Pernambuco (+5,4% e -4,8%). Ceará conseguiu reverter no segundo trimestre (+2,1%) o declínio registrado em janeiro-março (-0,9%).

Fogem da regra de piora no segundo trimestre algumas poucas localidades. Além do Ceará, como dito acima, estão nessa lista o Amazonas (+1,0% e +2,3%) e o Espírito Santo (+4,0% e +4,9%).

Comércio

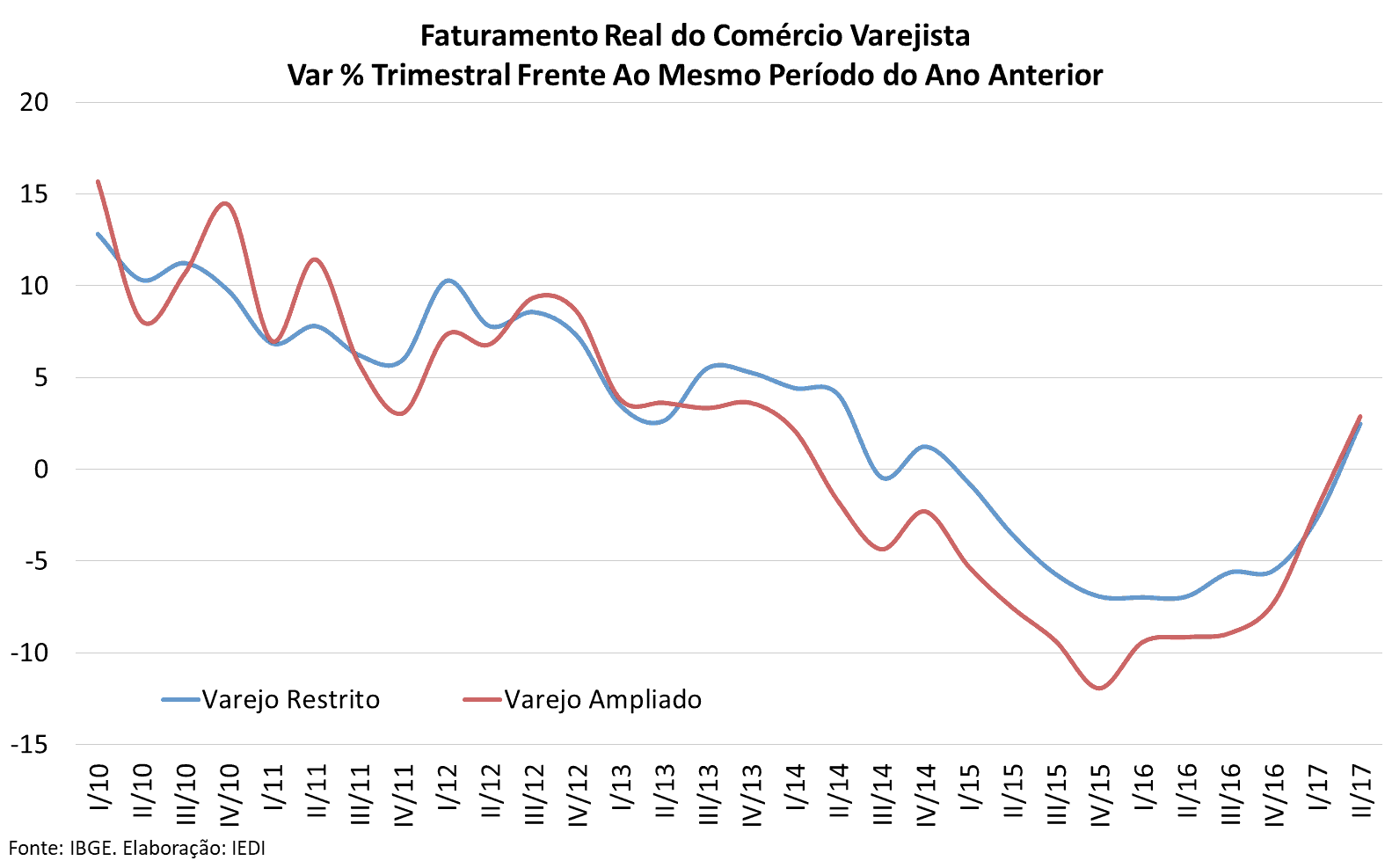

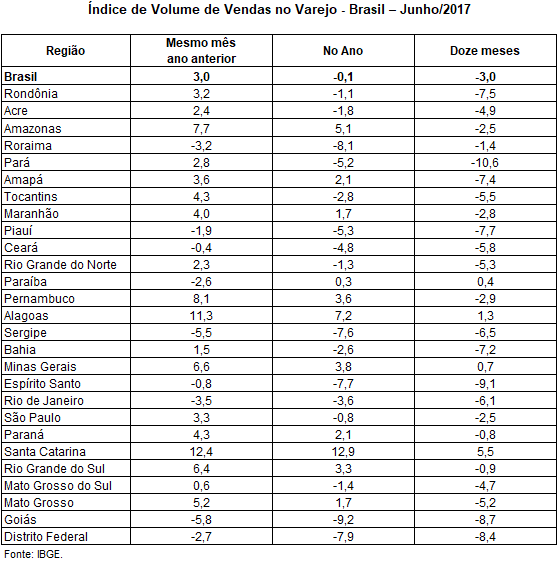

Enquanto a indústria sofreu uma desaceleração na passagem do primeiro para o segundo trimestre de 2017, o comércio varejista avançou na consolidação de sua trajetória que, desde o início do ano, apontava para uma recomposição das perdas anteriores. A recuperação do varejo parece mais clara e com relativa intensidade. As variações positivas se generalizaram entre seus segmentos no segundo trimestre do ano.

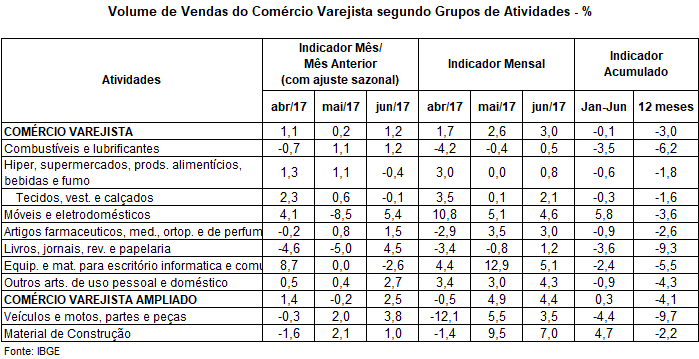

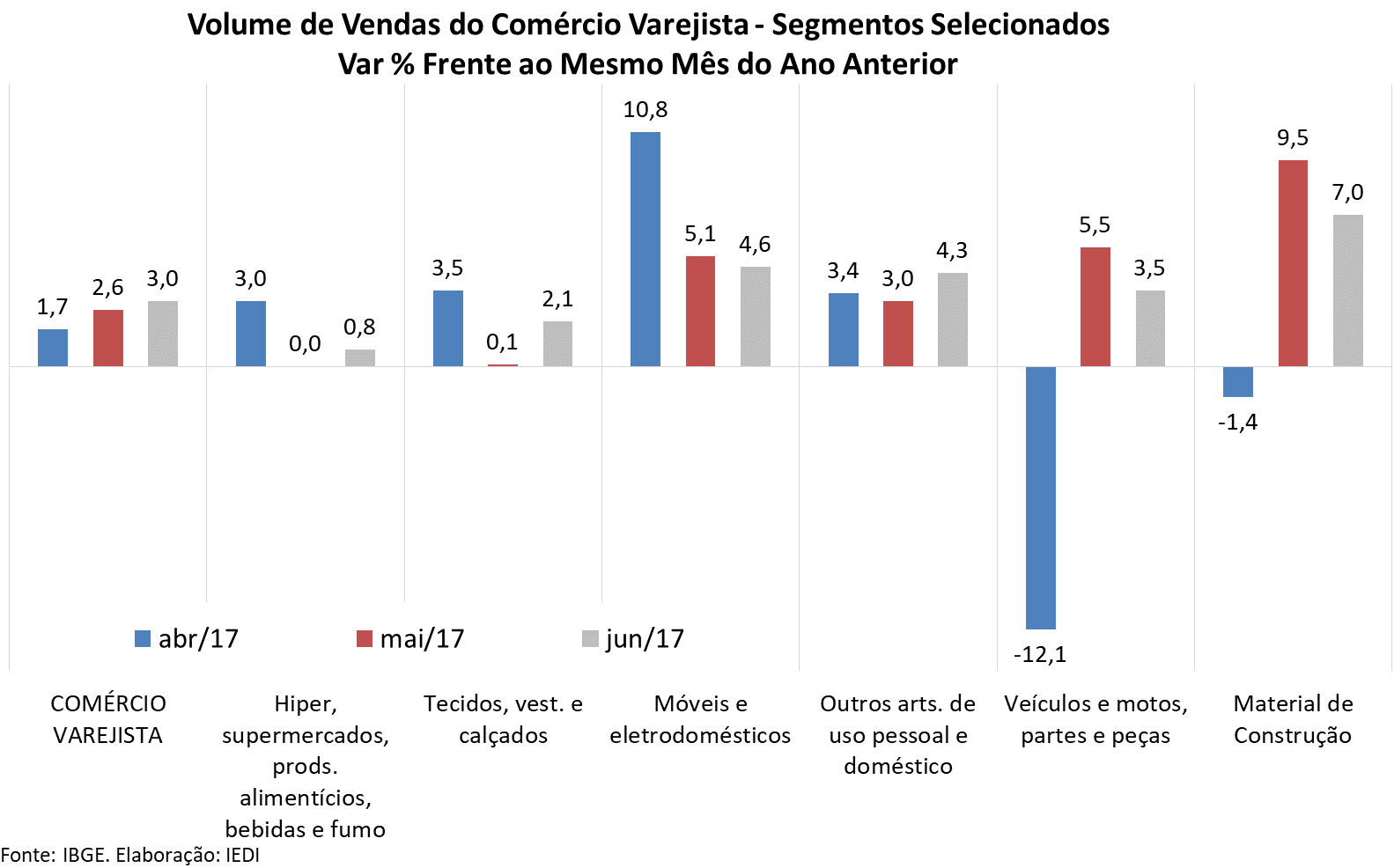

Em seu conceito restrito, a queda de 2,7% do faturamento real no primeiro trimestre foi revertida em alta de 2,5% no segundo, com direito a variações positivas cada vez maiores em todos os meses que o compõem: +1,7% em abril; +2,6% em maio e +3,0% em junho, ante igual mês do ano anterior. Na série com ajuste sazonal, as altas também foram reincidentes nos três meses em questão.

Já o varejo ampliado, que inclui as vendas de veículos, autopeças e material de construção, a reviravolta foi de -2,2% para +2,9%, com crescimento tanto em maio (+4,9%) como em junho (+4,4%). A trajetória com ajuste tem sido mais volátil neste caso, mas apesar disso houve crescimento considerável em abril e junho.

O comportamento recente do varejo tem sido alavancado especialmente por três dos seus segmentos: tecidos, vestuário e calçados (-2,7% no 1º trim/17 e +2,5% no 2º trim/17 ante igual período de 2016), móveis e eletrodomésticos (+3,0% e +8,9%, respectivamente) e material de construção (+4,3% e +5,1%), cujas vendas reais já crescem desde o primeiro trimestre de 2017. No segundo trimestre, estes segmentos cresceram ainda mais e vieram a ser acompanhados por outros segmentos do comércio.

Alguns fatores foram essenciais para o desempenho positivo desses três segmentos a que nos referimos acima. Em primeiro lugar, por consistirem em segmentos muito expostos às iniciativas de controle orçamentário das famílias, a contração de seu consumo em 2015 e 2016 gerou uma demanda reprimida que começa a ser efetivada somente agora. E isso devido a outros fatores muito importantes, como o retorno ainda que tímido do crédito real às pessoas físicas, à redução dos juros e à liberação das contas inativas do FGTS.

O notável recuo da inflação também permitiu que a massa real de rendimentos voltasse a crescer já no início de 2017, mas sobretudo no segundo trimestre do ano (+0,7% no 1º trim. e +2,3% no 2º trim ante igual período do ano anterior), criando condições para que a reação das vendas pudesse se generalizar para um conjunto maior de segmentos do varejo, como material de escritório, informática e comunicação (+7,5% frente ao 2º trim/16); outros artigos de uso pessoal (+3,6%), supermercados, alimentos, bebidas e fumo (+1,3%) e artigos farmacêuticos e perfumaria (+1,2%).

Outros poucos segmentos do varejo permaneceram em declínio no segundo trimestre, como combustíveis e lubrificantes (-1,3% frente ao 2º trim/16); livros, jornais e papelaria (-1,0%) e veículos, motos e autopeças (-1,0%). A despeito disso, as vendas de todos eles cresceram no mês de junho ante igual mês do ano anterior. No caso de veículos, motos e autopeças, o trimestre teria sido positivo não fosse a queda intensa de abril (-12,1%), já que maio (+5,6%) e junho (+3,5%) ficaram no azul.

Para ter sequência esse processo positivo do comércio varejista, em que mesmo nas piores trajetórias existem indicações favoráveis, tendo em vista que o momento de grande bonança do quadro inflacionário deve perder força – inclusive devido ao aumento dos impostos sobre combustíveis – é preciso que nos próximos meses o emprego e o crédito venham dar sinais sistemáticos de melhora.

Serviços

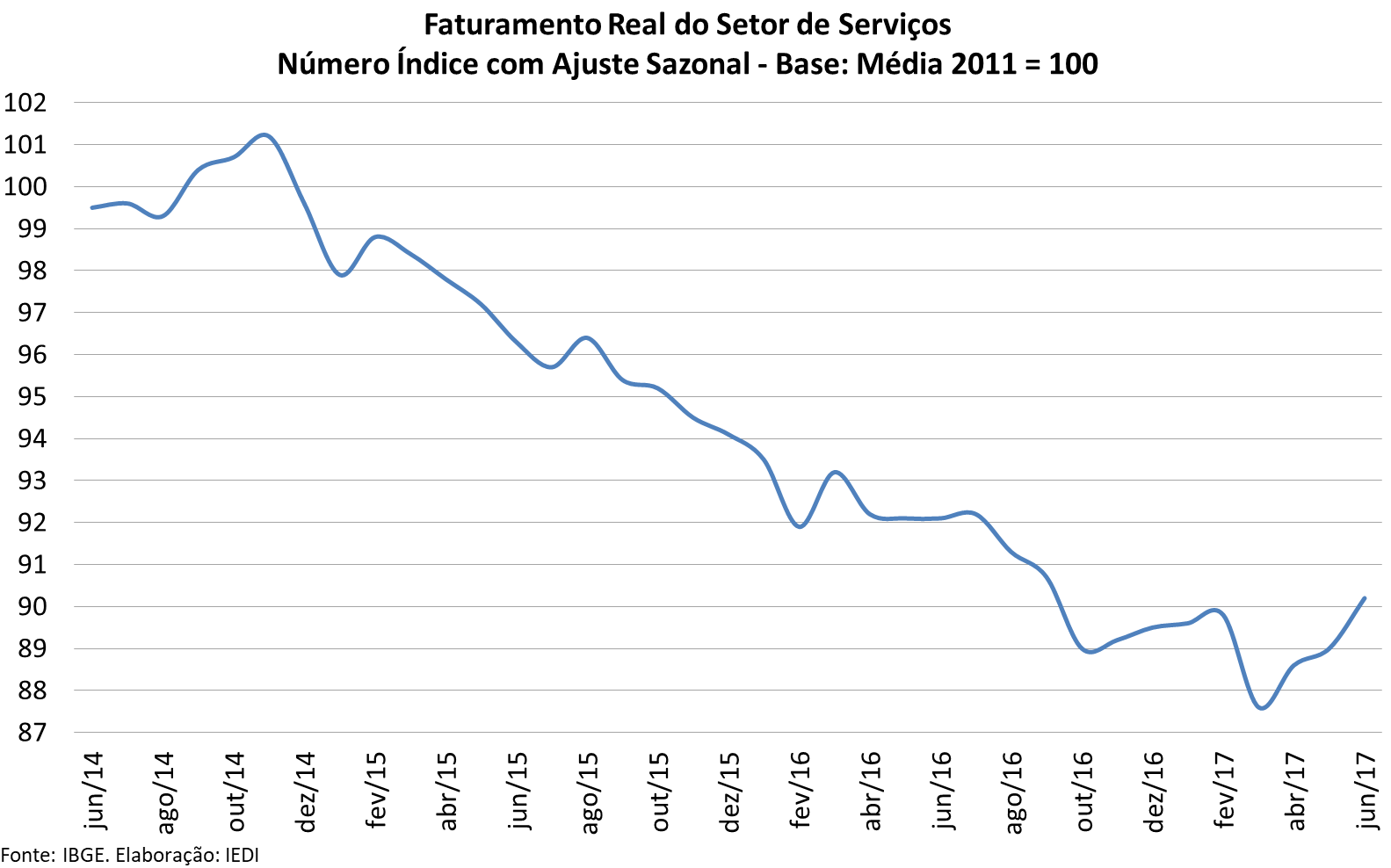

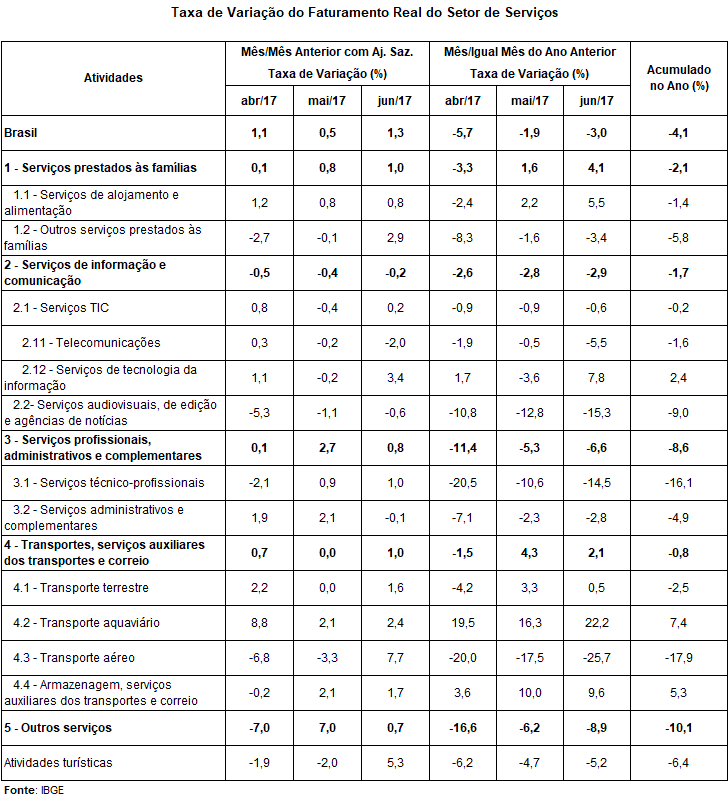

Em 2017, o setor de serviços vem conseguindo ampliar seu faturamento real mês após mês já descontados os efeitos sazonais. O ritmo foi extremamente lento no início do ano, aproximando-se mais da estabilidade do que de uma recuperação. Após um recuo considerável em março, as altas passaram a ser mais substanciais, chegando a +1,3% em junho frente a maio.

Os resultados, como veremos, exigem alguma cautela, pois sugerem uma reação restrita, no sentido de que pode ser oriunda de causas que amanhã podem não se renovar, tais como um movimento acelerado de redução da inflação e uma safra agrícola excepcionalmente boa no início do ano.

Com isso, no segundo trimestre de 2017, o setor voltou ao terreno positivo quando descontados os efeitos sazonais. Até então, já somavam nove trimestres consecutivos de resultados negativos. A alta recente foi de 0,3% ante o primeiro trimestre e poderá vir a ser o início de uma nova etapa. Por ora, entretanto, sua magnitude não chega a empolgar e foi suficiente apenas para compensar o declínio do primeiro trimestre do ano (-0,3% ante o 4º trim/16).

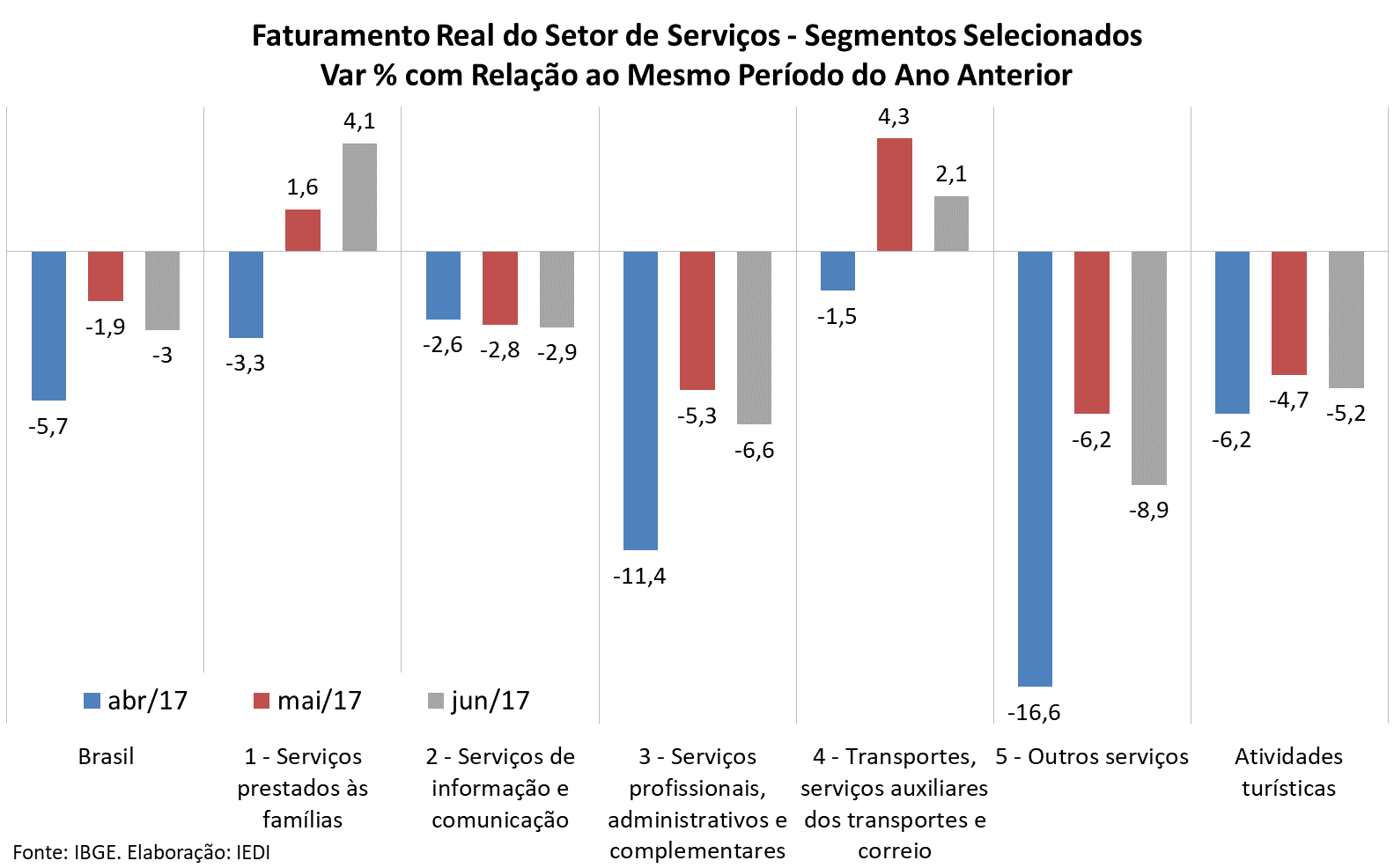

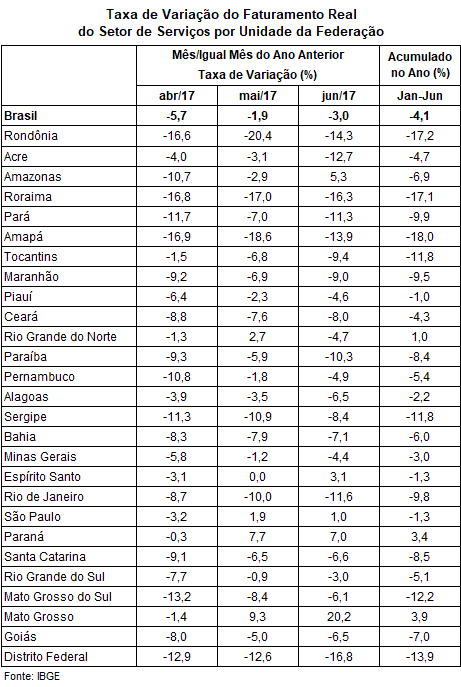

Enquanto as variações positivas já pontuam vários meses e alguns segmentos na série com ajuste sazonal, elas são mais escassas na comparação interanual, a despeito de bases muito baixas. No acumulado do primeiro semestre, frente igual período do ano anterior, o declínio do faturamento real foi de 4,1%, significando um arrefecimento moderado frente à queda de 5,0% em 2016 como um todo.

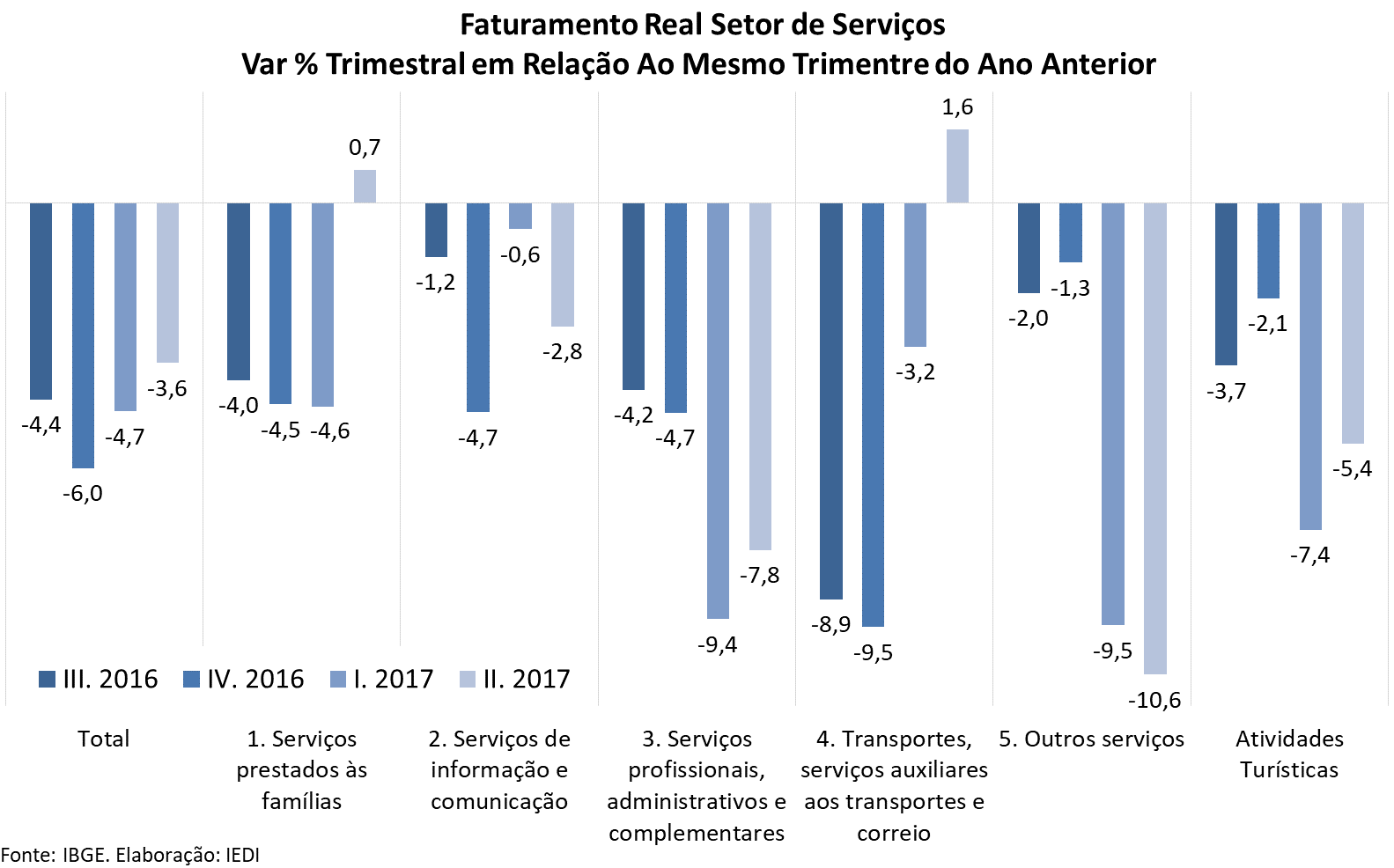

Se o comércio varejista já se desponta em uma trajetória de recuperação, com crescimento de 2,5% no segundo trimestre de 2017 (em seu conceito restrito), o estágio no setor de serviços ainda é de redução de perdas. O desempenho trimestral frente a igual período do ano anterior mostra mais claramente esse processo: -6,0% no 4º trim/16, -4,7% no 1º trim/17 e -3,6% no 2º trim/17 frente a igual período do ano anterior.

A moderação da crise nos serviços é algo que está longe de ser ensejado por todos os seus segmentos. O destaque cabe a dois deles: serviços prestados às famílias (-4,6% no 1º trim/17 e +0,7% no 2º trim/17 ante mesmo período do ano anterior), e serviços de transporte, seus auxiliares e correios (-3,2% e +1,6%, respectivamente), que voltaram a crescer no segundo trimestre do ano.

No caso dos serviços prestados às famílias, o dinamismo dos dois últimos meses não foi desprezível: +1,6% e +4,1% em maio e junho ante mesmos meses do ano anterior. O estímulo maior tem vindo de seu componente serviços de alojamento e alimentação (+1,7% ante 2º trim/16), mais sujeito à rápida desinflação, que tem se dado com certa ênfase nos preços de alimentos.

Já no caso dos serviços de transporte e correios, os serviços de armazenagem, auxiliares de transporte e correios, com maior aderência à safra e ao volume das exportações é o componente que mais cresceu (+7,7%). Transportes terrestres, por sua vez, ficou quase estável (-0,2%).

Os serviços profissionais, administrativos e complementares mostraram algum arrefecimento em suas perdas (-9,4% no 1º trim/17 e -7,8% no 2º trim/17), mas o patamar de queda continua elevado e superior àquele de 2016. Isso se deve aos serviços de melhor qualidade, isto é, aos serviços técnico-profissionais, cujo faturamento continua em queda livre (-15,3% ante 2º trim/16).

Em sentido oposto aos anteriores, dificultando uma reação mais substancial do setor de serviços como um todo, estão os segmentos de serviços de informação e comunicação (-0,6% no 1º trim/17 e -2,8% no 2º trim/17) e, principalmente, o de outros serviços (-9,5% e -10,6%, respectivamente), para quem o segundo trimestre de 2017 trouxe uma piora do quadro. Algo semelhante também ocorre nas atividades turísticas, que apresentaram quedas moderadas em 2015 e 2016, mas agora em 2017, sofreram forte deterioração: -7,4% e -5,4% nos dois trimestres do ano.