Carta IEDI

Meio cheio, meio vazio

Várias evidências sugerem que a economia brasileira não se encontra mais no quadro de crise aguda vivido em 2015 e 2016. Variações positivas marcam o desempenho na indústria, no comércio, nas exportações, em algumas modalidades de crédito, na massa real de rendimentos e até mesmo no número de ocupados. O que chama atenção agora é que tipo de recuperação está em andamento.

Ao que tudo indica, trata-se de uma recuperação sem muito vigor, ainda que, por vezes, os resultados possam vir melhores do que o previsto pelos analistas. A falta de aceleração é sintoma das dificuldades de se estabelecer relações intersetoriais que permitem que o crescimento se retroalimente, isto é, que a alta de alguns dinamize outros, o que volta como impulso adicional ao crescimento dos primeiros.

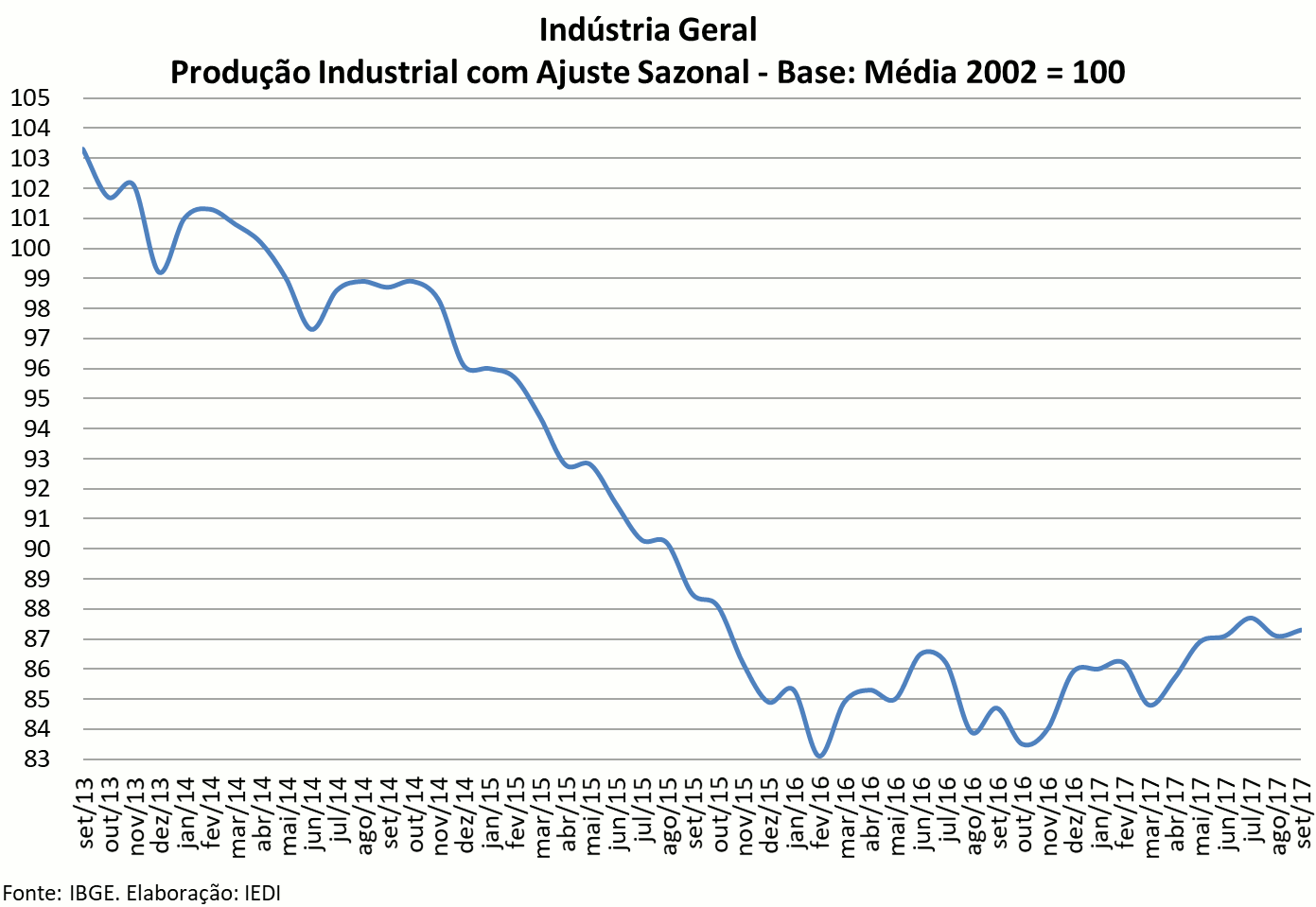

A evolução na margem com ajuste sazonal, por não tomar como base de comparação meses de 2016, quando o nível de atividade ainda estava muito deprimido, reflete melhor a vitalidade de nosso crescimento recente. Nessa comparação, as variações trimestrais para importantes setores mostram o copo meio cheio, meio vazio.

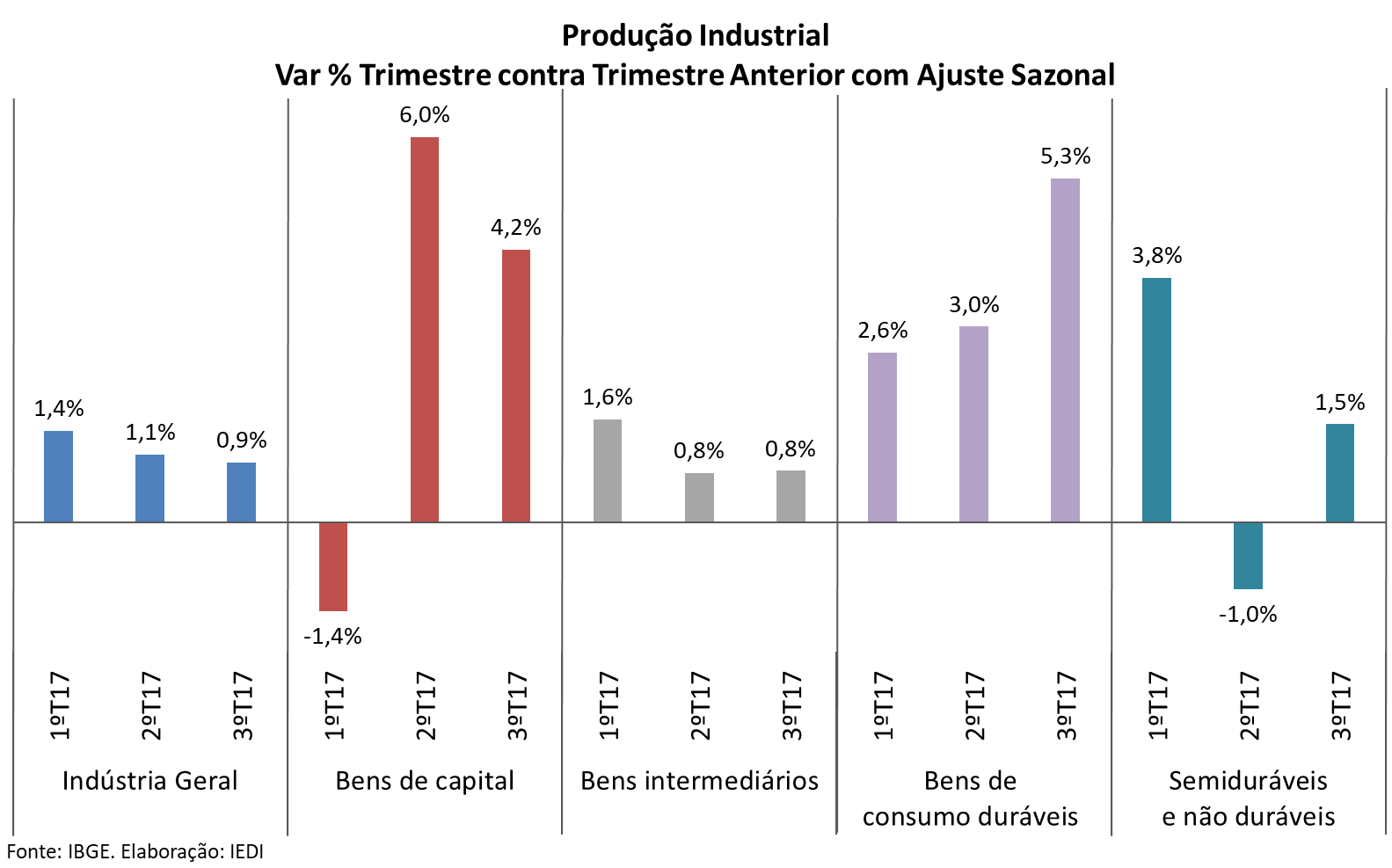

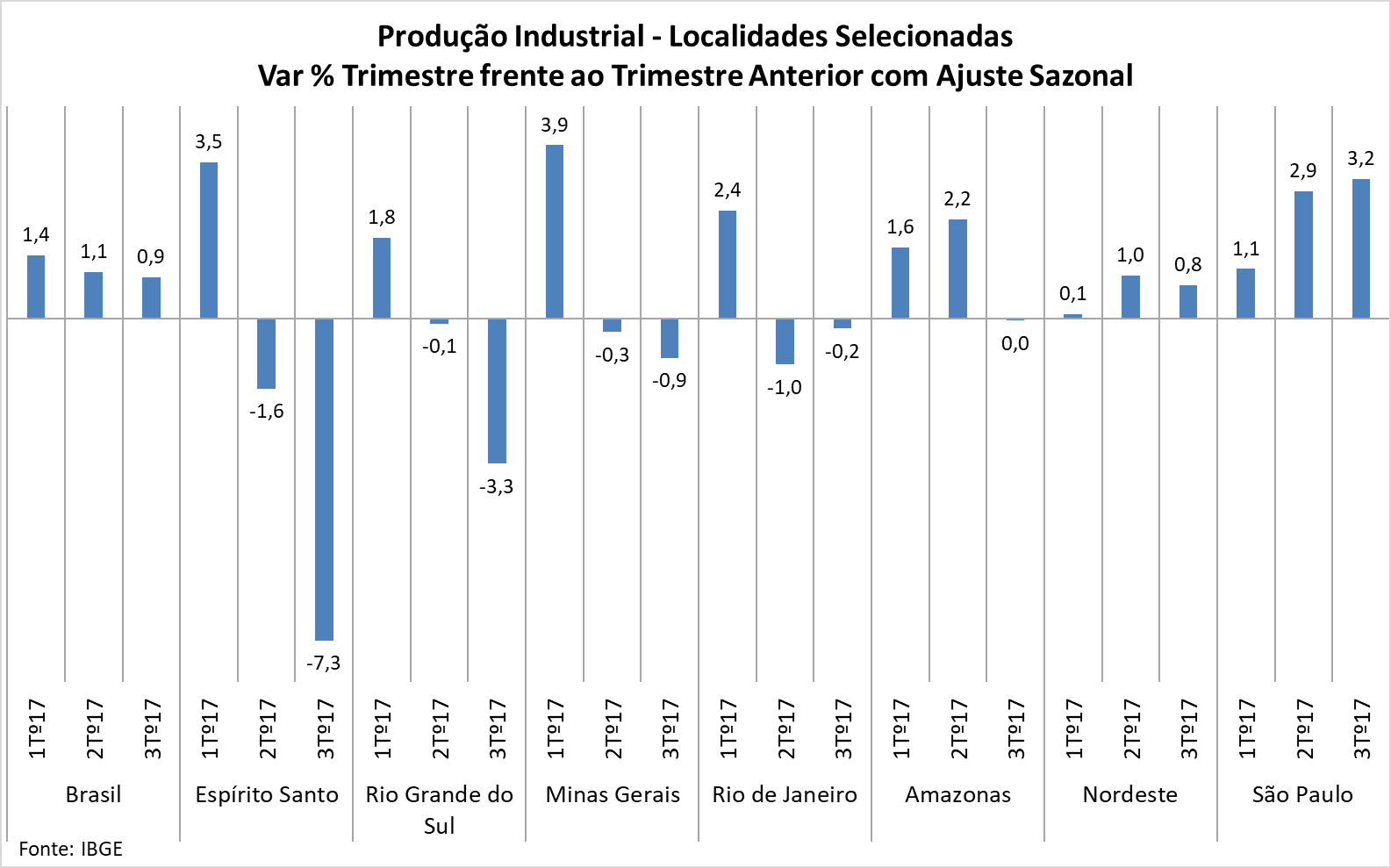

Vejamos o caso da indústria. O aspecto referente à metade cheia do copo diz respeito à obtenção de três trimestres seguidos de alta na produção em 2017, já descontados os efeitos sazonais. A metade meio vazia está no fato de que trimestre contra trimestre anterior a velocidade de crescimento foi se reduzindo: +1,4%, +1,1% e +0,9%. Em setembro, o resultado ficou em apenas +0,2% frente a agosto, com ajuste.

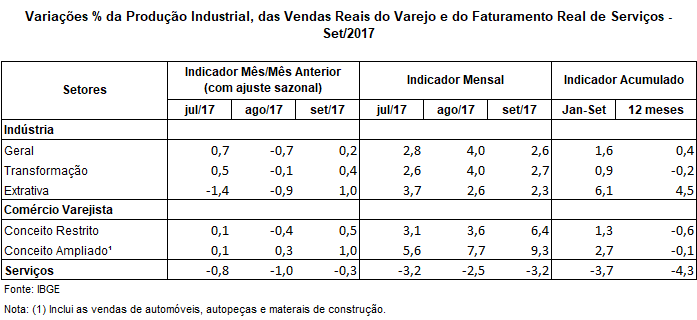

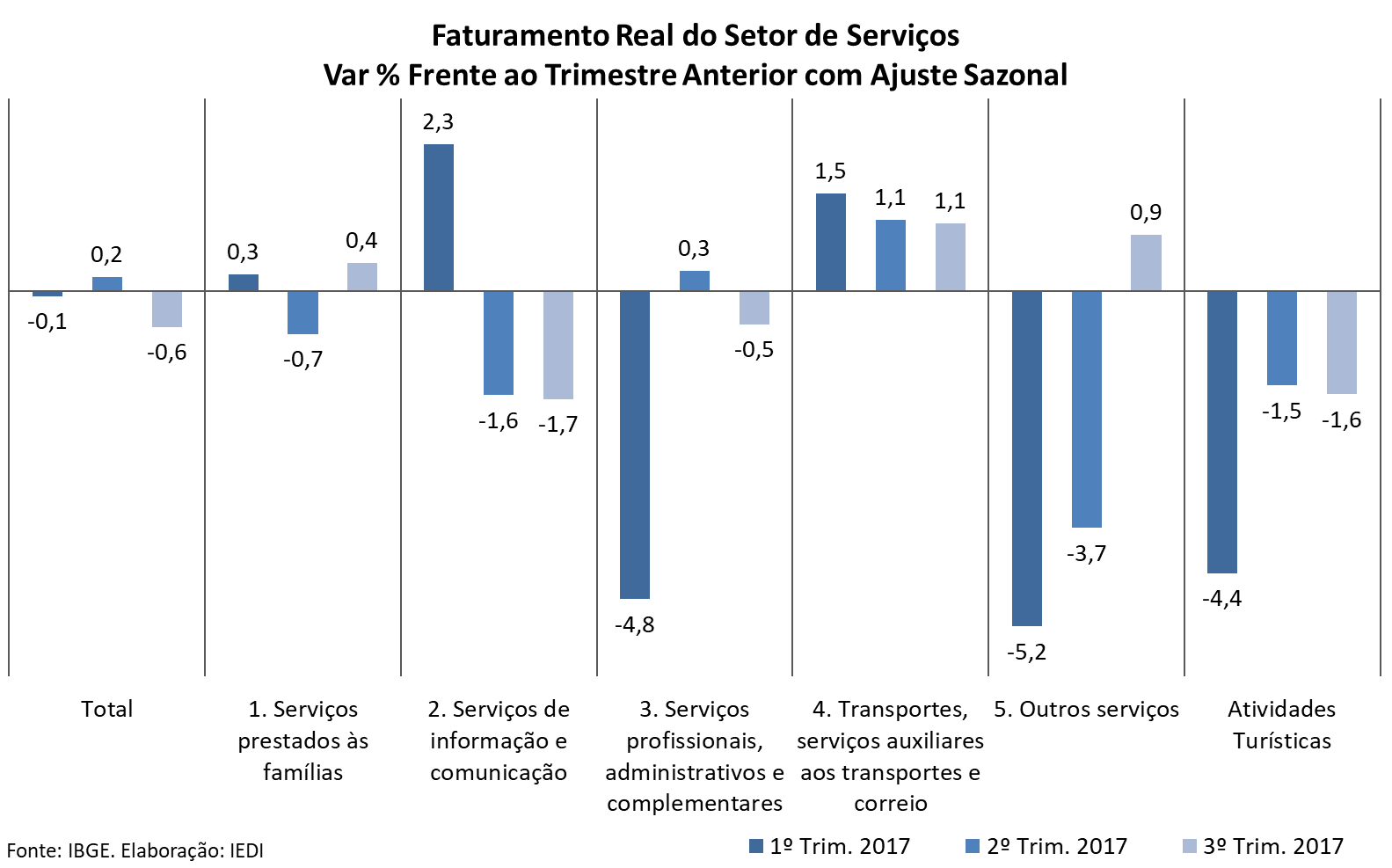

O movimento se repete para outros setores de peso na economia, a exemplo das vendas do varejo e, com maior volatilidade, no setor de serviços, ainda que nestes casos o primeiro trimestre de 2017 reflita distorções provenientes da mudança dos pesos relativos na pesquisa do IBGE.

Nos serviços, ademais, contrações marcaram seu desempenho nos últimos três meses na série com ajuste sazonal, resultando em um trimestre ruim para o setor, como as variações abaixo evidenciam. Em setembro, a queda foi de 0,3% frente a agosto. Em contraste, o varejo avançou 0,5% neste mês, chegando a +1,0% se consideradas as vendas de automóveis, autopeças e material de construção.

• Indústria Geral: +1,4% no 1ºT/2017; +1,1% no 2ºT/2017 e +0,9% no 3ºT/2017;

• Comércio Varejista Restrito: +3,8%; +0,8% e +0,6%;

• Serviços: -0,1%; +0,2% e -0,6%, respectivamente.

As trajetórias mais consistentes têm ocorrido em mercados cuja evolução guarda relações mais estreitas com o crédito, juros e a confiança dos agentes, ou, então, com o comércio internacional. Estes são fatores que vêm mostrando uma melhora relativa em 2017.

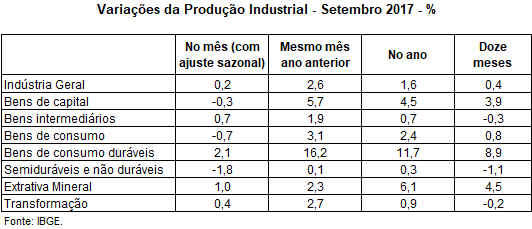

Na indústria, a produção de bens de consumo duráveis, em muito devido à automobilística, caminha em direção oposta ao setor como um todo e mostra aceleração: +2,6%, +3,0% e +5,6% em cada um dos trimestres do ano, com ajuste sazonal. Bens de capital tiveram certa desaceleração no último trimestre, mas ainda crescem em ritmo considerável: +4,2% ante trimestre anterior com ajuste. Os demais segmentos, de modo menos intenso, também cresceram em julho-setembro.

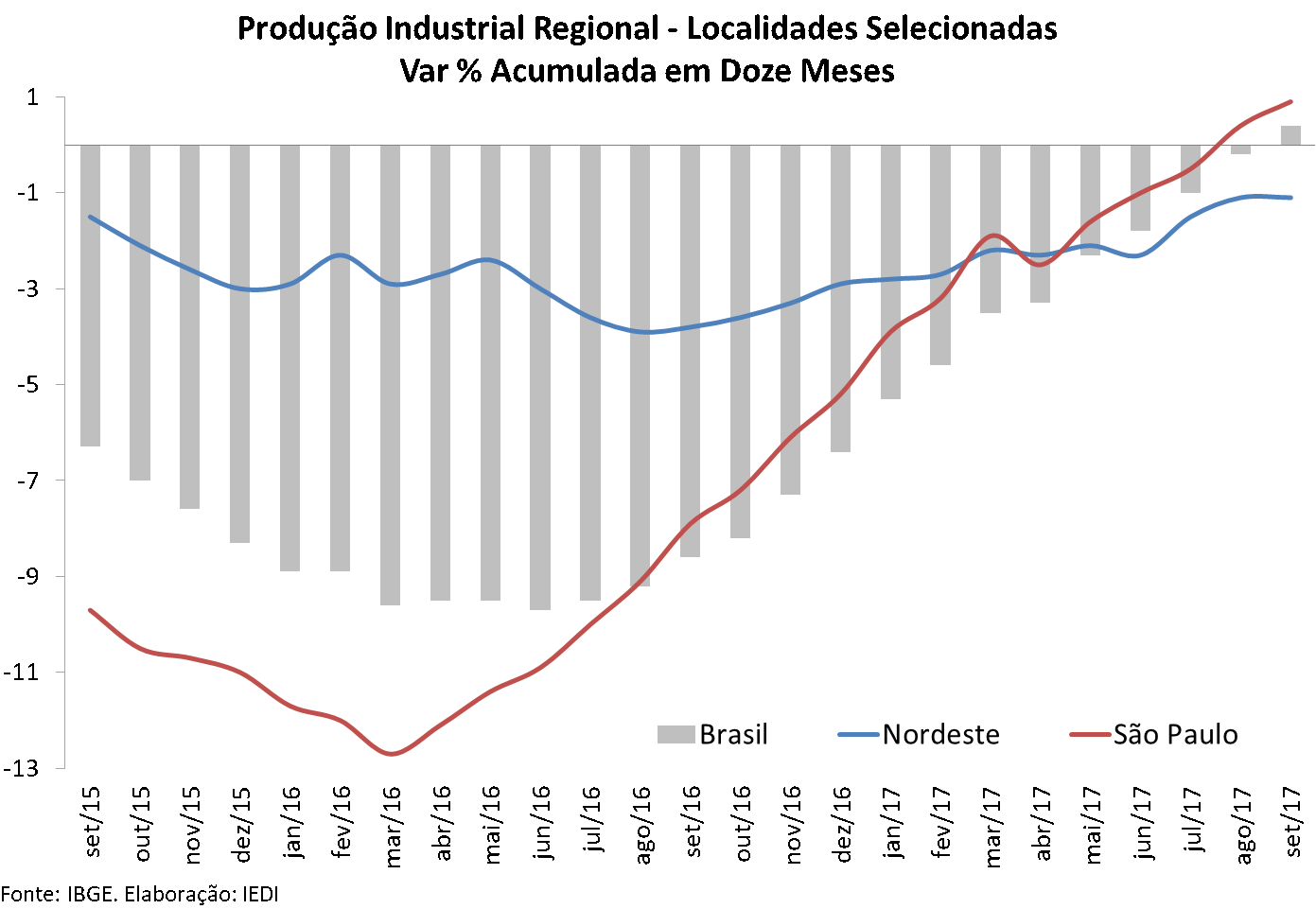

Um aspecto favorável do desempenho industrial recente vem sendo a aceleração da produção paulista, que, como sabemos, congrega o maior e mais diversificado parque manufatureiro do país. Na margem, o avanço de São Paulo não é desprezível, passando de +1,1% em janeiro-março para +3,2% em julho-setembro. Esta é uma trajetória que tem chances de se difundir para outras localidades.

No comércio varejista, as vendas reais de veículos e autopeças também vêm melhorando progressivamente, atingindo +4,9% no terceiro trimestre ante o segundo, com ajuste sazonal. Aliado a alta nas vendas de material de construção, o ramo automobilístico puxou o varejo ampliado, que, em oposição ao conceito restrito do comércio, teve um terceiro trimestre melhor do que o segundo.

A indústria em expansão, mesmo que de modo menos intenso, e o varejo crescendo mais fortemente quando consideradas as vendas de automóveis e material de construção foram elementos fundamentais para que o nível de atividade geral da economia avançasse um pouco mais no terceiro trimestre do ano. É isso que sugere o IBC-Br, indicador do Banco Central que funciona como uma proxy do PIB: +1,10% no 1ºT/2017, +0,39% no 2ºT/2017 e +0,58% no 3ºT/2017.

São os serviços que jogaram contra. No terceiro trimestre, houve declínio de 0,6% do seu faturamento real em relação ao trimestre anterior e já descontados os efeitos sazonais. Os segmentos de informação e comunicação – em que novas tecnologias têm ajudado famílias e empresas a conter seus gastos com esses serviços – e o de serviços profissionais, administrativos e complementares são os grandes responsáveis por esse desempenho no último trimestre.

Mas mesmo neste setor há movimentos ocorrendo no sentido positivo. O consumo de serviços das famílias reagiu nos últimos três meses, refletindo não apenas o ganho de poder de compra real dado o declínio da inflação, mas também o quadro menos adverso do emprego. A performance mais promissora tem sido a dos serviços de transporte e afins, em alta seja qual for a comparação e inclusive no acumulado de 2017. Isso pode ser visto como um sinal de maior nível de atividade econômica geral.

Indústria

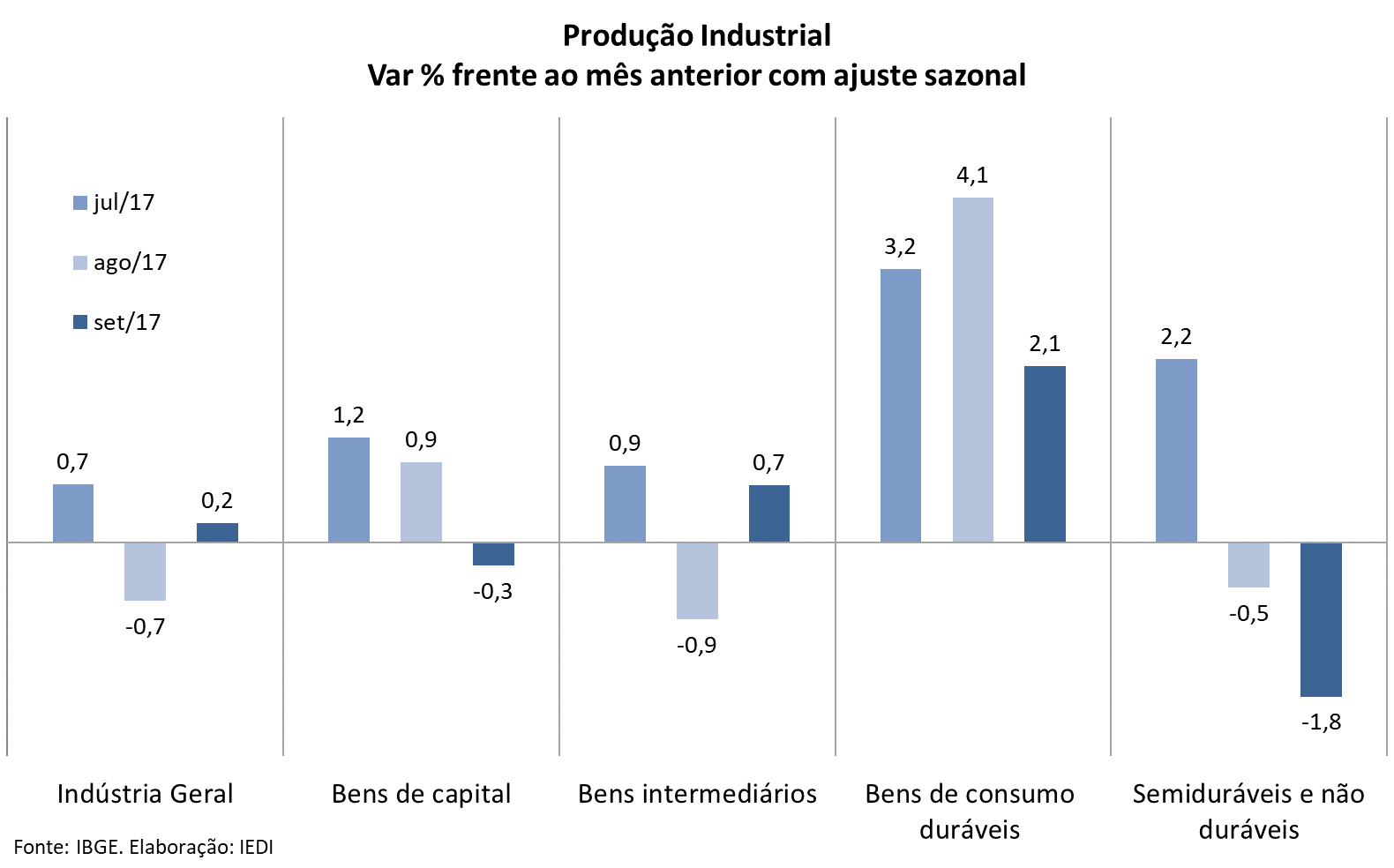

A produção industrial brasileira ficou praticamente estagnada na passagem de agosto para setembro. O resultado foi de apenas 0,2%, já descontados os efeitos sazonais, devido a poucos setores de peso que conseguiram obter algum crescimento.

Dos 24 setores pesquisados pelo IBGE apenas 8 registraram aumento de produção na passagem de agosto para setembro. É preciso notar, ainda, que dentre estes com variação positiva, muitos só compensaram recuos anteriores, como alimentos, derivados de petróleo, máquinas e equipamentos e atividades extrativas.

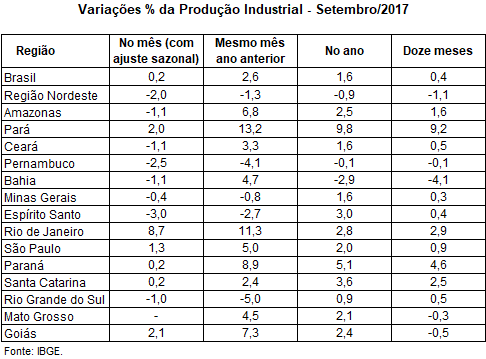

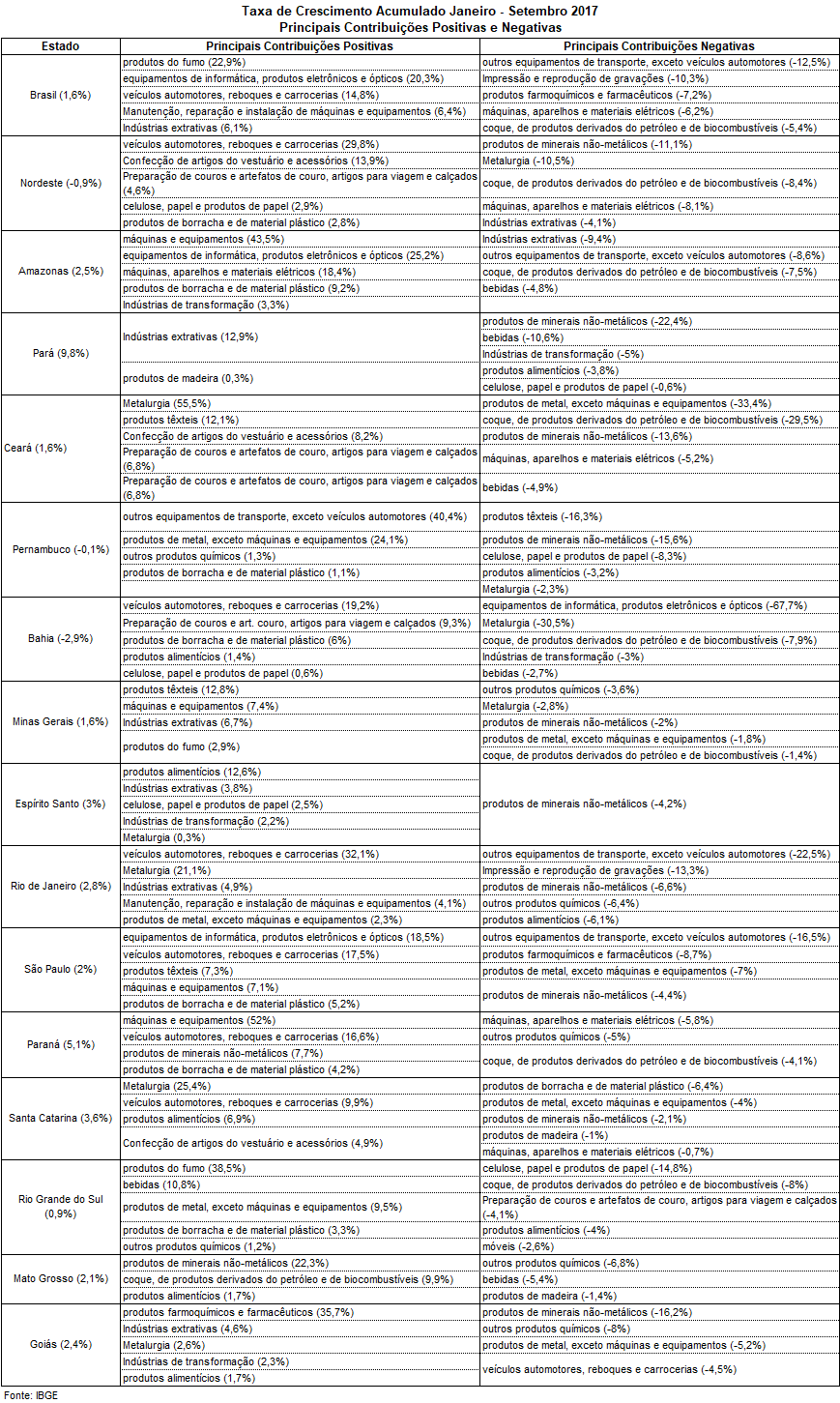

Os dados regionais também mostraram que não foram muitas as localidades com resultado positivo em setembro. Frente a agosto, com ajuste sazonal, 6 das 14 localidades pesquisadas apresentaram alta na produção, enquanto as outras 8 ficaram no vermelho.

Em resumo, se agosto foi um mês perdido, setembro tampouco foi um mês em que a indústria avançou. Uma dimensão importante a se destacar desse processo é sua perda de potência ao longo do ano. As variações com ajuste sazonal de cada trimestre do ano em comparação com o trimestre imediatamente anterior mostram bem isso: +1,4% no 1ºT/2017; +1,1% no 2ºT/2017 e +0,9% no 3ºT/2017.

O único macrossetor industrial a romper com essa trajetória foi bens de consumo duráveis, onde há uma clara aceleração trimestre após trimestre, atingindo em julho-setembro um patamar confortável de crescimento (+5,3%, com ajuste). Bens de capital, outro macrossetor de destaque em 2017, mantiveram um ritmo de expansão razoável no terceiro trimestre (+4,2%), mas sofreram uma desaceleração não desprezível em comparação com o segundo trimestre (+6,0%).

No caso de bens intermediários, a potência de seu crescimento foi reduzida na passagem do primeiro para o segundo trimestre do ano, não apresentando evolução desde então (+0,8% no 2ºT e no 3ºT/2017). Bens semiduráveis e não duráveis, por sua vez, em muito devido à produção de alimentos, também conseguiram crescer no terceiro trimestre (+1,5%), compensando o declínio no trimestre anterior (-1,0%).

Em termos regionais, além de majoritárias, as quedas atingiram localidades importantes na estrutura industrial brasileira, como Minas Gerais e Rio Grande do Sul, bem como o Amazonas e a região Nordeste como um todo.

Um resultado altamente positivo, no entanto, se destaca: São Paulo, que tem o maior e mais diversificado parque industrial do país, cresceu (+1,3%) acima da média nacional. O mesmo ocorreu com o Rio de Janeiro de modo muito mais intenso (+8,7%), devido à produção de derivados de petróleo.

Cabe observar que a indústria paulista se destaca não apenas pelo resultado de setembro. O mais importante é que sua trajetória está em nítida aceleração ao longo de 2017, quando considerados os dados com ajuste sazonal: +1,1%; +2,9% e +3,2%, em cada um dos três trimestres de 2017. Este comportamento contrasta diretamente com a indústria nacional como um todo, em desaceleração como visto anteriormente.

São Paulo com um desempenho superior ao brasileiro e em trajetória de aceleração é sinal de que o dinamismo no núcleo da indústria nacional apresenta alguma consistência, trazendo chances de que se espraie para o restante do país.

Outros dois estados também apresentaram, na série com ajuste, trimestres cada vez melhores ao longo de 2017: Pernambuco e Bahia. Entretanto, não conseguiram evitar a trajetória um pouco errática da região Nordeste como um todo, cujo ritmo de crescimento reduziu na passagem do segundo (+1,0%, com ajuste) para o terceiro trimestre (+0,8%), devido ao Ceará. De todo modo, já é de grande valia que a região tenha conseguido se manter no azul ao longo do ano.

Uma evolução pontuada por alguma volatilidade também marcou os casos de dois estados da região Sul. A indústria do Paraná conseguiu crescer 3,1% no terceiro trimestre de 2017, mas parte disso apenas compensou o declínio do trimestre anterior (-2,3%, com ajuste). Santa Catarina, por sua vez, manteve-se no azul nos três trimestres do ano, mas quase não cresceu no segundo (+0,1%) e teve um terceiro trimestre mais fraco que o primeiro (+1,5% contra +3,5%).

Apesar dos tropeços, estas são trajetórias melhores do que aquela do Rio Grande do Sul que, na margem, vem piorando trimestre após trimestre. A alta de 1,8% nos primeiros três meses de 2017 se reverteu em declínio de 3,3% em julho-setembro, já descontadas eventuais sazonalidades. Pior ainda, a indústria gaúcha não trilha sozinha este caminho.

Três outros estados acompanham o Rio Grande do Sul e retornaram ao negativo depois de um primeiro trimestre de crescimento. São os casos de Rio de Janeiro (-0,2% ante 1ºT/2017), Minas Gerais (-0,9%) e Espírito Santo (-7,3%), cujas indústrias se retraíram tanto no segundo, como no terceiro trimestre. O Amazonas também piorou seu desempenho no terceiro trimestre. Entretanto, conseguiu evitar uma queda ao ficar estável frente ao segundo trimestre, com ajuste sazonal.

Comércio Varejista

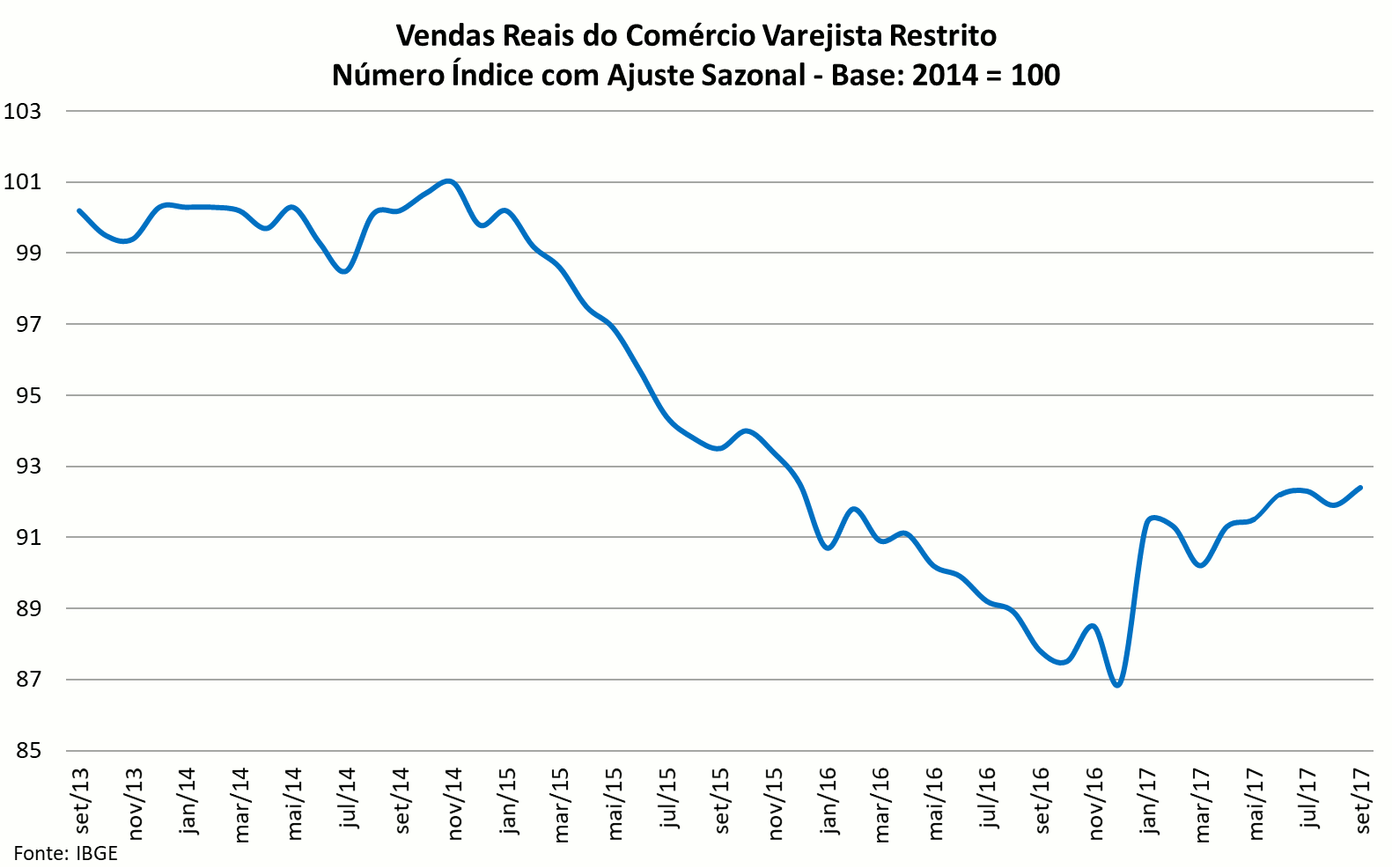

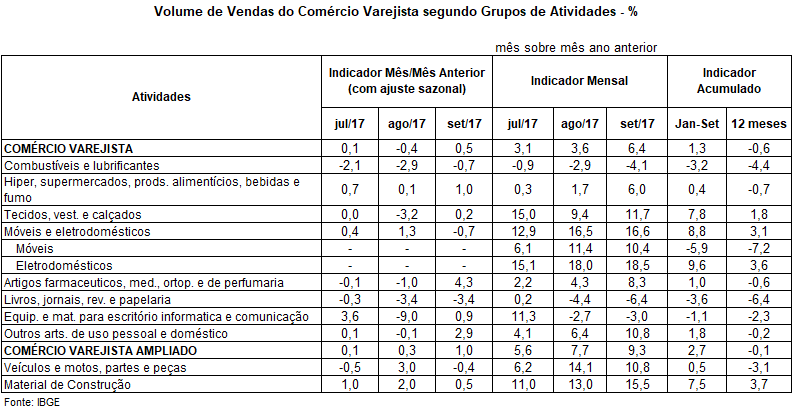

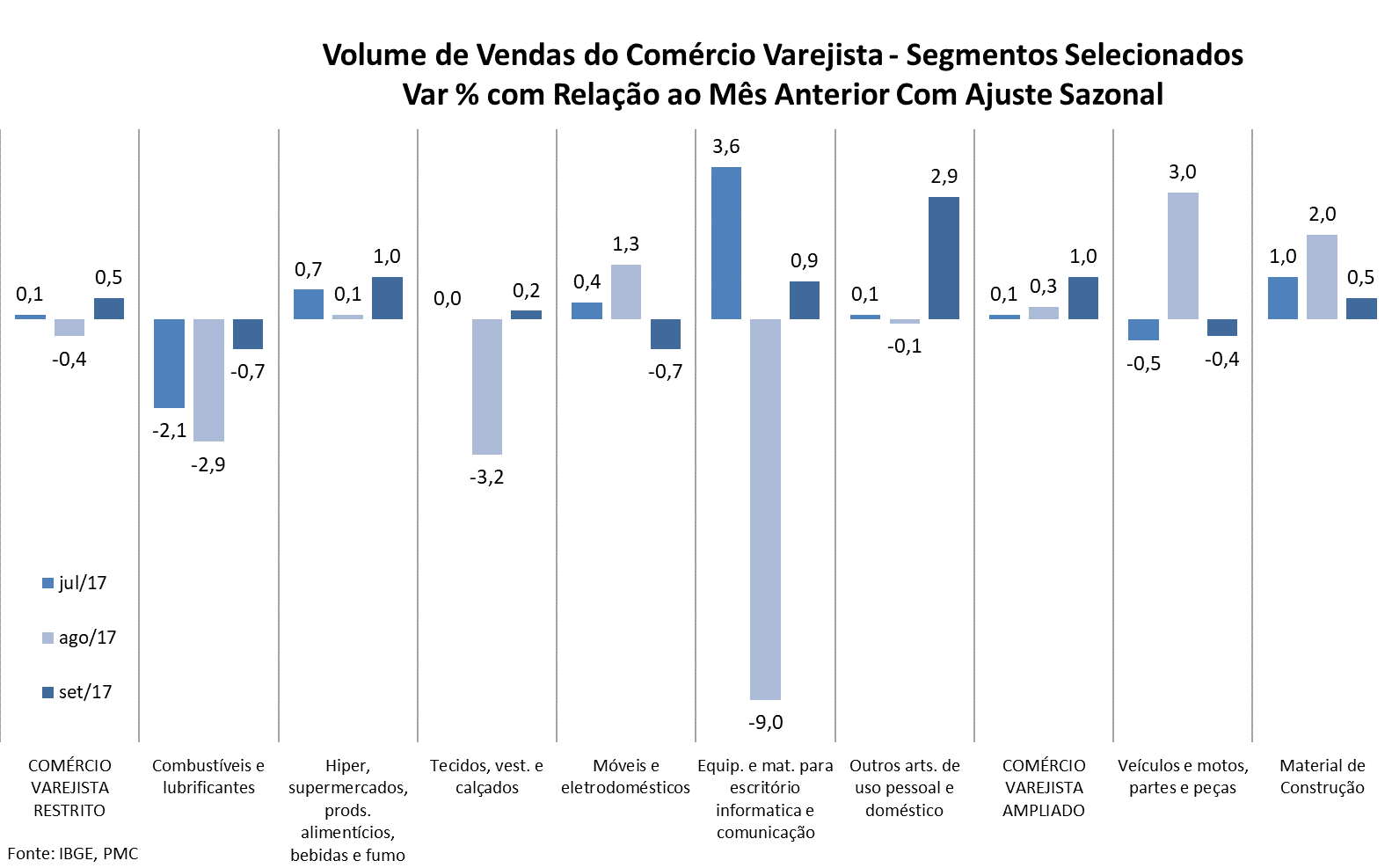

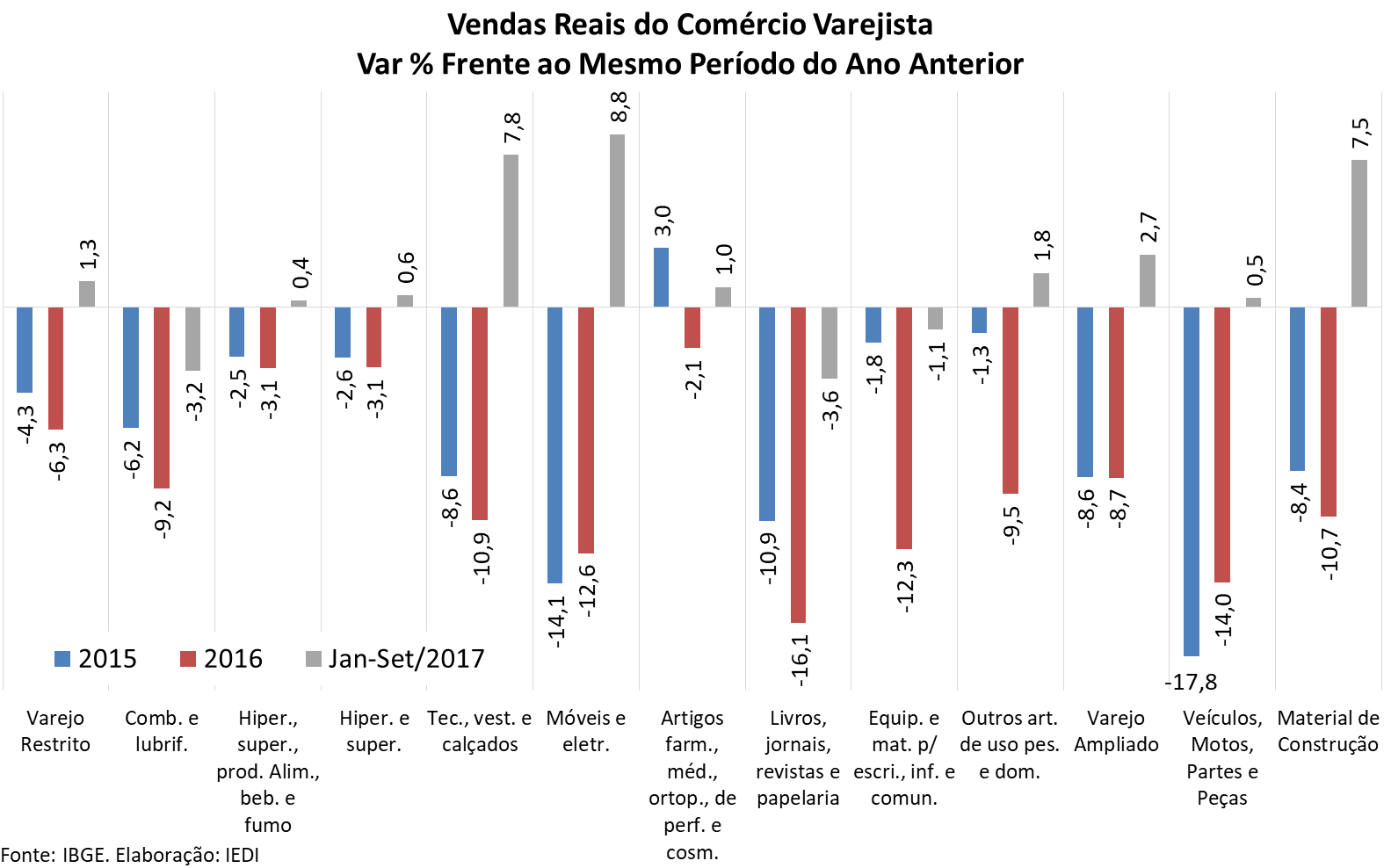

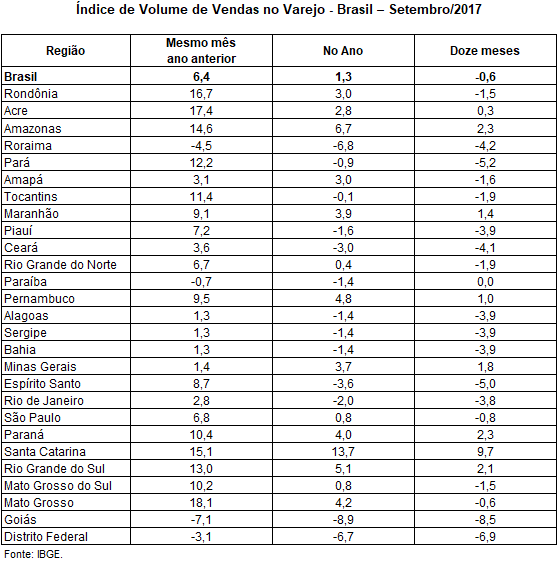

O comércio varejista registrou um resultado satisfatório em setembro, depois de dois meses desfavoráveis. Já descontados os efeitos sazonais, suas vendas reais cresceram 0,5% frente a agosto no conceito restrito e 1,0% no conceito ampliado, que inclui as vendas de automóveis, autopeças e materiais de construção.

Com isso, as variações positivas preponderam em 2017, marcando seis dos nove meses de que temos notícias na série com ajuste. No caso do varejo ampliado, o quadro é ainda melhor ao serem sete meses de alta. Ademais, agora em setembro, o crescimento foi relativamente disseminado, atingindo 5 dos 8 segmentos do varejo restrito acompanhados pelo IBGE.

As vendas de automóveis e autopeças caíram (-0,4%) frente a agosto, mantendo a trajetória oscilante dos últimos meses, mas isso ficou longe de anular o crescimento intenso do mês anterior (+3,0%). Material de construção, por sua vez, completou em setembro (+0,5%) cinco meses seguidos de alta, um dos melhores desempenhos na série com ajuste sazonal, puxando para cima o varejo ampliado.

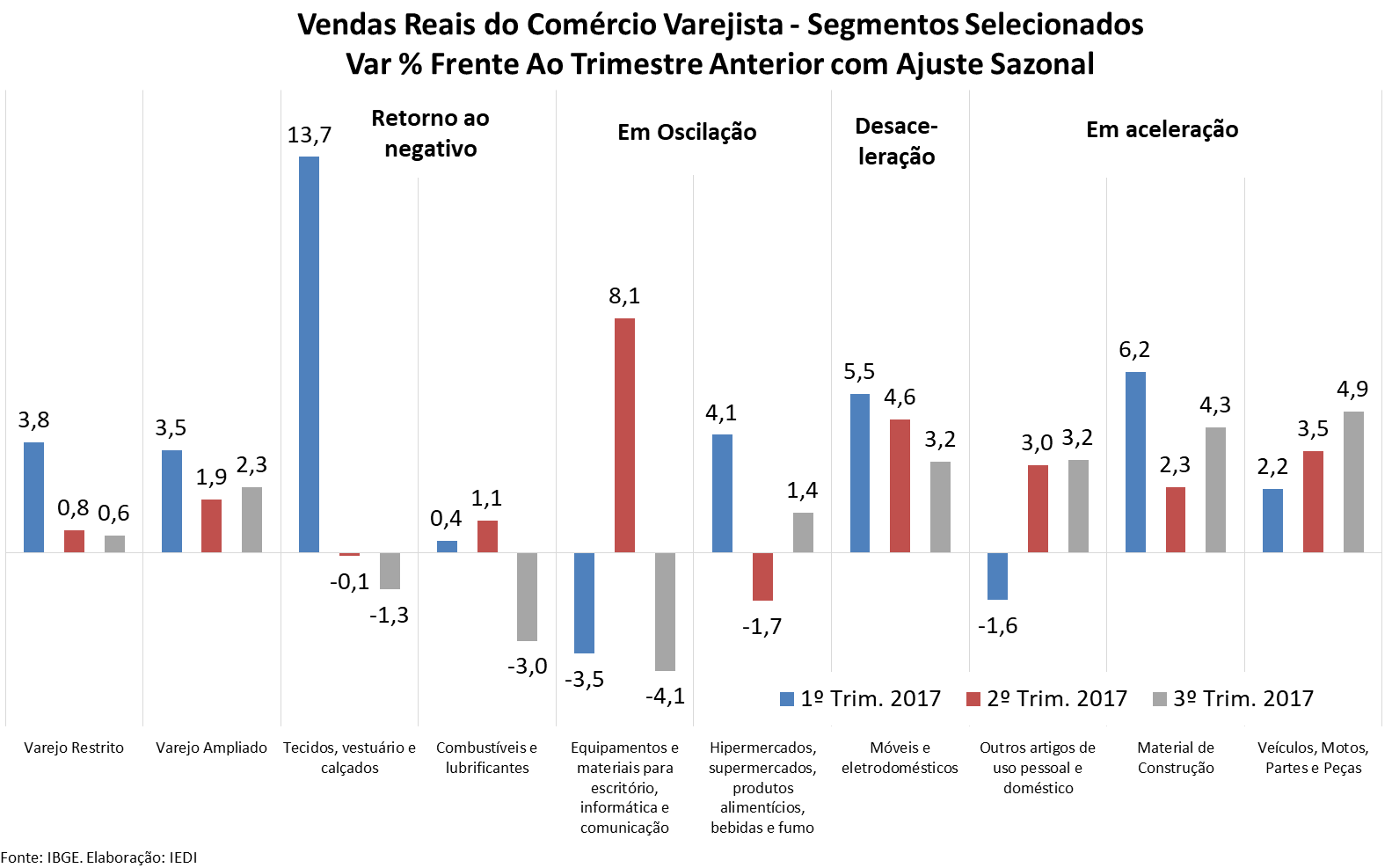

A despeito da volta a um ritmo maior de dinamismo em setembro, a queda em agosto (-0,4%) e a virtual estabilidade em julho (+0,1%) fizeram com que as vendas do varejo restrito apontassem ligeira desaceleração no terceiro trimestre de 2017, na comparação com o trimestre imediatamente anterior com ajuste sazonal: +3,8% no 1º trim/17; +0,8% no 2º trim/17 e +0,6% no 3º trim/17.

Importante lembrar que a magnitude dos resultados do primeiro trimestre do ano nesta comparação está sob influência da alteração dos pesos dos distintos segmentos do varejo considerados na pesquisa do IBGE realizada na passagem de 2016 para 2017. A alta de 3,8% para o varejo restrito pode estar, assim, superestimada.

De todo modo, há quem esteja se saindo melhor do que o varejo como um todo. É o caso notadamente daqueles segmentos cujas vendas dependem mais das condições do crédito e que ao longo da crise estiveram no topo da lista de gastos a serem cortados no orçamento familiar.

Agora, poder aquisitivo em alta devido à queda da inflação, retorno do crédito às famílias e consumo reprimido tem garantido um patamar confortável de crescimento as vendas do varejo de segmentos tais como: veículos e autopeças (+4,9% no 3ºT/2017, com ajuste), material de construção (+4,3%), móveis e eletrodomésticos (+3,2%) e outros artigos de uso pessoal e doméstico (+3,2%) – que incluem, por exemplo, as vendas de lojas de departamento.

Alguns destes segmentos apresentam, inclusive, uma trajetória de aceleração ao longo do ano, a exemplo das vendas de veículos e autopeças e de outros artigos de uso pessoal e doméstico. Móveis e eletrodomésticos vem perdendo fôlego, mas, mesmo assim, o que não pode ser ignorado é que já são quatro trimestres seguidos de crescimento na série com ajuste sazonal.

Outros segmentos não têm dito a mesma sorte dos anteriores e registraram um desempenho inferior, como artigos farmacêuticos, ortopédicos, perfumaria e cosméticos (+1,9% ante 2ºT/2017 com ajuste). Supermercados, alimentos, bebidas e fumo (+1,4%) e materiais de escritório, informática e comunicação (-4,1%), a seu turno, oscilam entre resultados positivos e negativos desde o último trimestre do ano passado.

Pior ainda é o caso daqueles que voltaram ao negativo e já não é de agora. Por dois trimestres seguidos, caem as vendas reais de tecidos, vestuário e calçados (-0,1% no 2ºT/2017 e -1,3% no 3ºT/2017, com ajuste) e as de livros, jornais e papelaria (-3,6% e -2,8%, respectivamente). Pela rapidez e intensidade com que voltou ao negativo, também preocupa a evolução das vendas de combustíveis: +1,1% no 2ºT/2017 e -3,0% no 3ºT/2017, frente ao trimestre anterior e já descontados os efeitos sazonais.

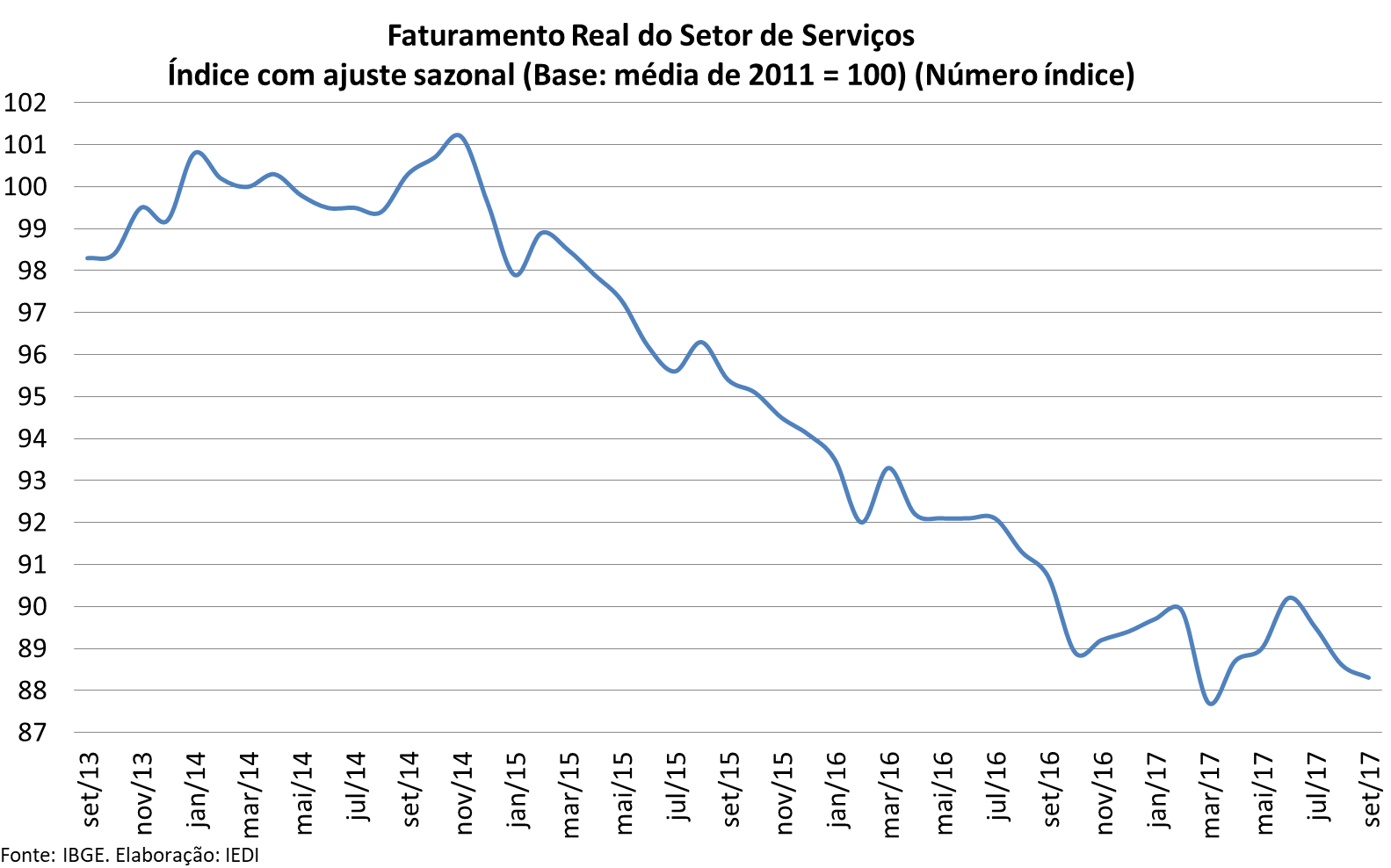

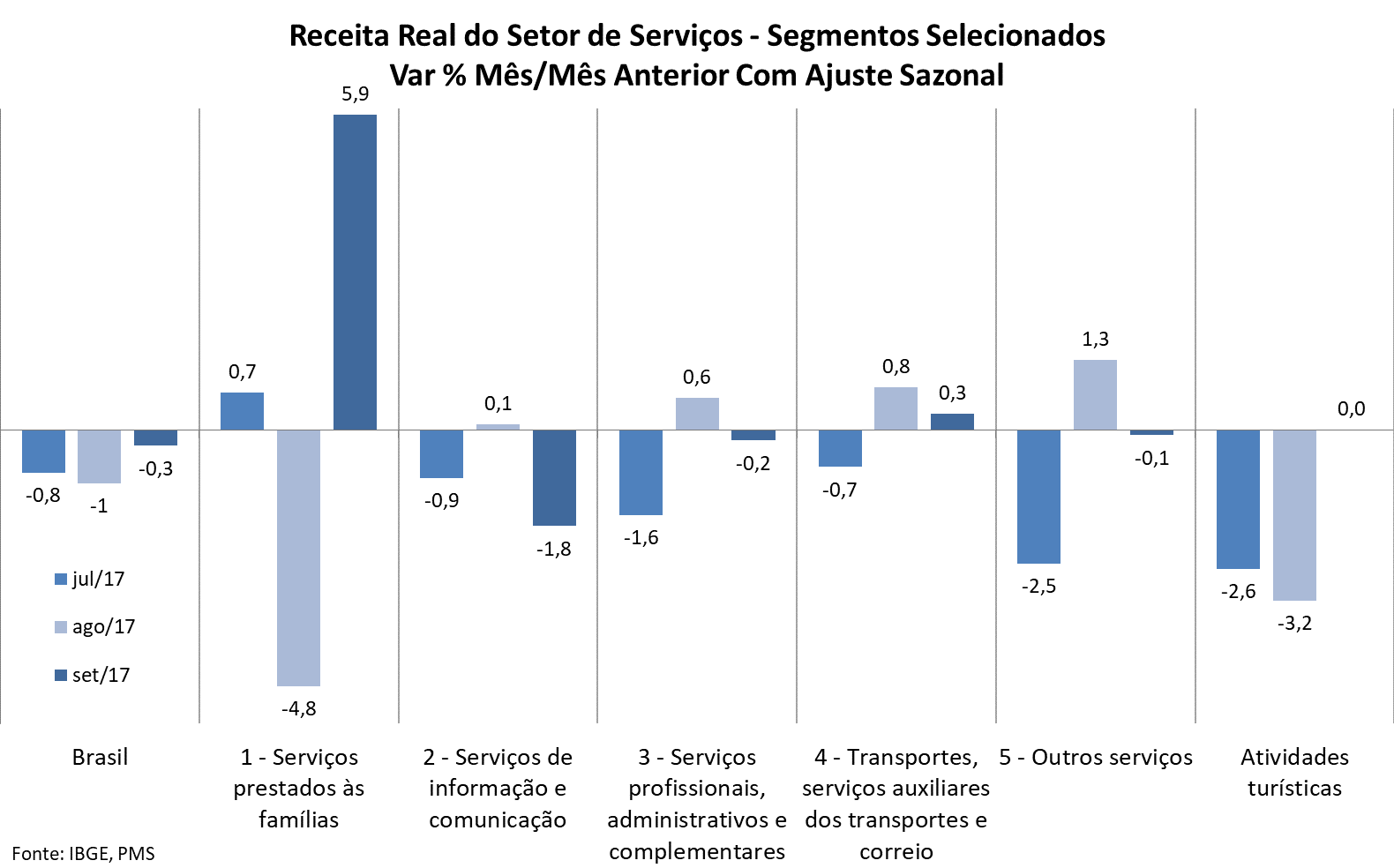

Serviços

Setembro foi mais um mês de declínio para o setor de serviços. É verdade que o resultado de -0,3% na série com ajuste não é tão negativo assim, mas devemos lembrar que julho (-0,8%) e agosto (-1,0%) também fecharam no vermelho e em um patamar não desprezível.

Dada essa sequência de resultados, os serviços completaram um trimestre que não foi nada bom. Seu faturamento real caiu 0,6% frente ao trimestre imediatamente anterior, já descontados os efeitos sazonais. Foi o pior resultado do ano.

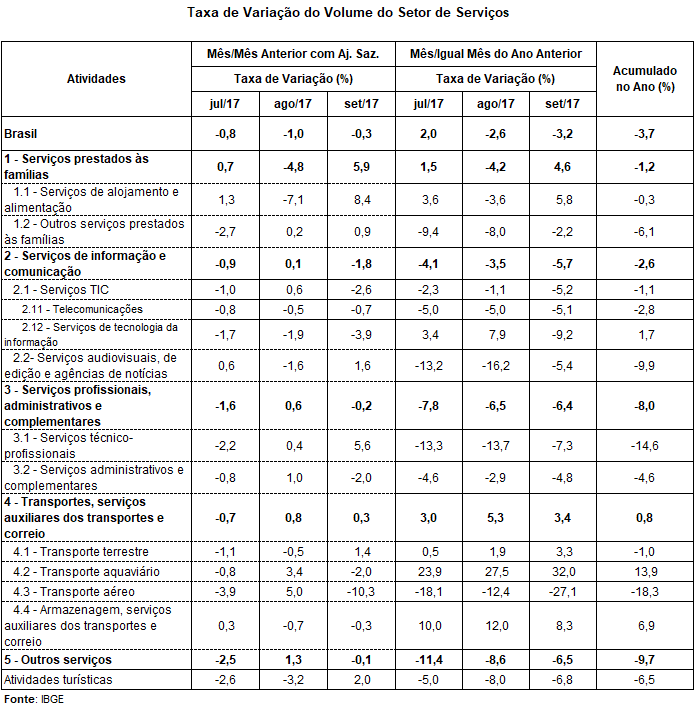

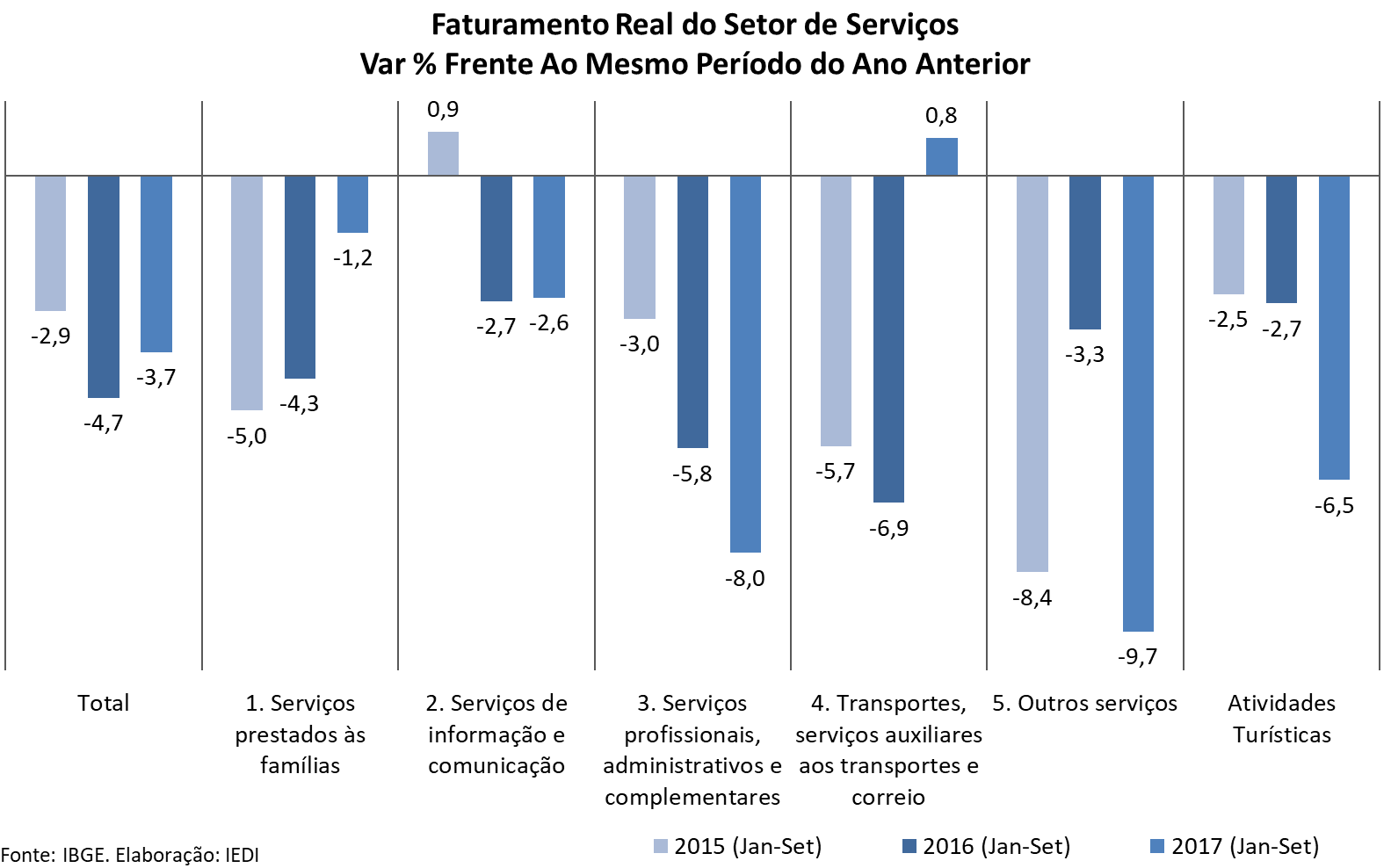

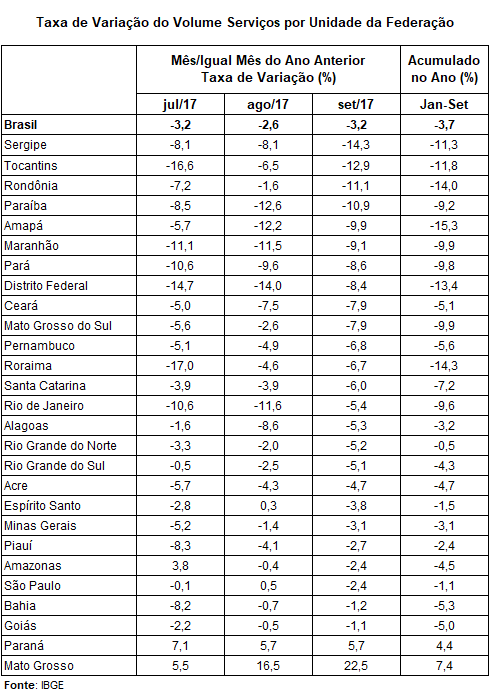

O setor está, assim, sem aceleração na margem e sem compensar as perdas acumuladas nos anos anteriores. Diferentemente da indústria (+1,6%) e comércio varejista (+1,3% no conceito restrito), o resultado acumulado em 2017 permanece negativo, em -3,7%, o que não difere muito do padrão de 2016 (-4,7% no acumulado até setembro).

No caso dos serviços, nem o ganho de renda real das famílias devido à queda da inflação nem os efeitos da safra agrícola recorde conseguiram dar impulso positivo suficiente em 2017. Serviços de informação e comunicação e serviços profissionais continuam andando para trás e, devido ao seu peso, arrastando junto com eles o setor de serviços como um todo. No trimestre findo em setembro com ajuste sazonal, estes dois segmentos foram os únicos a registrar resultados negativos, além do grupamento especial de atividades turísticas (-1,6%).

O declínio mais intenso nesta comparação coube aos serviços de informação e comunicação (-1,7% ante 2ºT/2017 com ajuste), especialmente em função de seu componente telecomunicações (-3,4% ante 2ºT/17). Este pode ser um sinal de que as finanças das famílias e empresas ainda não estão saneadas o bastante para evitar a redução da demanda desse tipo de serviços, o que, neste caso, é facilitado pelo surgimento de novas tecnologias.

Nos serviços profissionais, administrativos e complementares, a queda de faturamento real foi mais branda, de apenas 0,5%, mas já foi capaz de anular o ganho de 0,3% do trimestre anterior. Foram os serviços administrativos e complementares (-0,3% ante 2ºT/17), isto é, aqueles que, em geral, são de menor qualificação, que provocaram esse retorno ao negativo. Já os serviços técnicos-profissionais voltaram a crescer (+0,7%), depois de perdas expressivas em trimestres anteriores.

São os segmentos de serviços prestados às famílias, de outros serviços e, sobretudo, os de transporte e correios que têm segurado um pouco o setor. No primeiro caso, a trajetória trimestral em 2017 tem oscilado entre ganhos e perdas. Agora no terceiro trimestre voltou a apontar alguma reação (+0,4%), em grande medida, devido a um bom resultado em setembro: +5,9% frente a agosto, com ajuste sazonal.

No caso de outros serviços, que congregam um conjunto diversificado de atividades, como serviços financeiros, imobiliários, de manutenção, etc, o terceiro trimestre trouxe a primeira alta de 2017 (+0,9%), porém muito aquém do necessário para fazer frente às quedas dos dois trimestres anteriores (-5,2% e -3,7%, respectivamente).

A trajetória mais promissora tem sido a dos serviços de transporte, seus auxiliares e correios, com alta em todos os três trimestres de 2017, quando descontados os efeitos sazonais: +1,5%, +1,1% e +1,1%, sempre em relação ao período imediatamente anterior. Na comparação interanual, por sua vez, também há uma sequência positiva, porém nos dois últimos trimestres: +1,6% no segundo e +3,9% no terceiro.

Na base desse desempenho do segmento de transporte estão tanto os transportes terrestres como os serviços de armazenagem, auxiliares de transporte e correios, puxados pela supersafra e pela melhora do dinamismo geral da economia. É importante que isso se mantenha, pois, dado o peso de quase 1/3 desse segmento nos serviços totais, a sua recuperação é a grande candidata para colocar o setor novamente no azul.